FX168财经报社(北美)讯 周三(8月23日),美国和欧洲公布的采购经理人指数均表现不佳:欧元区经济活动收缩幅度超过预期,创下33个月以来的新低;美国8月份标普全球制造业PMI初值跌至47.0,为两个月低点。与此同时,美国劳工统计局初步估计美国截至今年3月份的一年内的非农就业人数将被下修30.6万人。受此影响,美元指数一度升至6月8日以来的最高点103.98,现回落至103.50一线交投,欧元和英镑等主要非美货币则先抑后扬。

8月初,美国商业活动以6个月来最弱的速度扩张,在需求低迷的情况下接近停滞。

标普全球周三报告称,由于制造业继续萎缩,服务业活动降温,8月份标准普尔全球综合采购经理人指数(PMI)初值下降1.6点至50.4。该指数高于50表明经济在增长。

(图源:彭博社)

这一数字引发了人们对近期零售销售强劲势头能否持续的担忧。服务业活动放缓至六个月来的最低水平,工厂和服务提供商的新业务都出现恶化。

标准普尔全球制造业采购经理人指数初值跌至47.0,低于7月份的49,预期48.9。制造业活动已降至两个月低点。

与此同时,服务业活动弱于预期,从上月的52.3降至51.0。经济学家预计该指数将在52.1左右。服务业活动已降至六个月低点。

(图源:彭博社)

这些扩散指数高于50被视为经济增长的信号,反之亦然。指数在50以上或以下越远,变化率就越大或越小。

标准普尔全球市场情报首席商业经济学家威廉姆森(Chris Williamson)在一份声明中表示:“企业报告称,面对高价格和不断上升的利率,需求似乎越来越疲软。”

威廉姆森评论称,美国8月份商业活动近乎停滞,引发了对美国第三季度经济增长力度的怀疑。调查显示,第二季度由服务业推动的经济加速增长势头已经消退,同时工厂产出进一步下滑。企业报告称,面对高物价和不断上升的利率,需求似乎越来越疲软。随着企业根据不断恶化的需求环境调整运营产能,8月份企业新订单的下降可能导致9月份产出萎缩。在8月份就业近乎停滞之后,未来几个月招聘活动也可能很快转向裁员。与此同时,工资压力上升以及能源价格上涨推高了投入成本通胀,这将引发对未来几个月CPI粘性的担忧。有利的一面是,疲软的需求开始限制定价权,这应该有助于将通胀控制在3%左右。

该报告提供了有关通货膨胀的喜忧参半的消息。工资和原材料成本加速上涨,但由于企业试图刺激对商品和服务的需求,价格涨幅略有放缓。

需求不温不火、订单减少以及积压订单不断减少,促使一些美国公司减少员工数量,另一些公司则控制招聘。因此,该组织的就业指标接近停滞,降至2020年年中以来的最低水平。

乐观的一面是,受利率和通胀企稳的希望提振,企业对前景更为乐观。

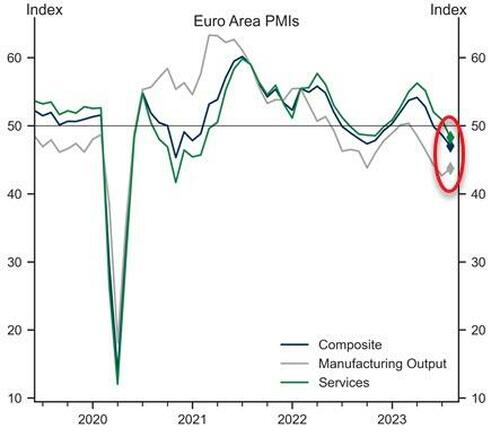

标普全球针对欧元区的另一项数据显示,在欧洲,私营部门活动以2020年11月以来的最快速度萎缩。

由于服务业活动进一步显著下降(制造业产出指数的改善仅部分抵消了这一下降),8月份欧元区私营部门活动收缩加剧,综合PMI初值下降1.6个百分点至47.0,低于普遍预期的48.5。

(图源:彭博社)

与此同时,美国劳工部周三公布的数据显示,截至今年3月的一年内,美国就业人数的增长可能不如此前公布的强劲。根据该部门的初步预测,在此期间,新增就业人数可能会被向下修正30.6万人,这一下修幅度小于部分经济学家的预期。最终的修正数据将于明年初公布。

去年,美国政府的就业报告显示,几乎每个月的就业增长都高于预期。这种持续的强势一次又一次让经济学家感到意外,也是美联储稳步加息背后的一个关键原因。虽然初步估计显示,美国就业市场的强劲程度被夸大了,但这并没有从根本上改变美国就业市场富有弹性且强劲的局面,尽管就业市场正逐渐降温。下调幅度最大的是运输和仓储,以及专业和商业服务行业。零售和批发贸易就业人数预计将被上调。

欧洲和美国疲软的制造业数据令交易员对今年的加息预期有所回落,目前预计2024年及以后还会有更大幅度的降息。与美联储11月议息日期挂钩的OIS目前预计政策峰值在5.445%左右,周二收盘时为5.46%,这是对今年加息预期的小幅下调。进一步来看,预计明年年底前将进一步降息约110个基点,而周二收盘时为95.5个基点;预计到2024年7月会议前将额外降息两次,而周二收盘时预计到2024年9月会议前会降息两次。对今年9月会议的定价变化不大,加息25个基点的概率约为16%,周二收盘时为20%。

股市

由于债券收益率下降,美国股市周三小幅走高。眼下,交易员正关注人工智能(AI)软件热潮前沿芯片制造商英伟达公司(Nvidia Corp.)的财报,该公司将在收盘后公布财报。

道琼斯工业股票平均价格指数上涨63点,涨幅0.2%。标准普尔500指数上涨0.6%,以科技股为主的纳斯达克综合指数上涨1%。

(标普500指数30分钟走势图,来源:FX168)

有消息称,欧元区经济活动收缩幅度超过预期,创下33个月以来的新低,欧洲和美国债券收益率下跌,令股市受到提振。周一,10年期美国国债收益率触及16年高点,美国国债收益率的大幅上升被认为是科技股主导的股市全面回调的原因。

周三早盘,10年期美国国债收益率下跌近11个基点,至4.217%,延续了受欧洲影响的跌势,此前美国PMI数据弱于预期。

美国8月标准普尔PMI初值为47,低于7月的49。该指数低于50表明经济活动在收缩。服务业PMI指数从之前的52.3降至6个月低点51。

不过,周三市场的主要关注点还是英伟达的财报,该公司将在收盘后公布财报。

英伟达的股价今年已上涨212%,而标准普尔500指数的涨幅为14.3%,这家芯片制造商的股价体现了投资者对大型科技股的热情和对人工智能的兴奋,这两股热情在2023年的大部分时间里共同推动了股指的走高。该股最新下跌3.2%,但本周迄今累计上涨逾4%。

分析师表示,英伟达的数据和预测可能会在短期内决定更广泛的市场情绪。

“如果公司盈利再次表现出色,业绩指引再次强劲,将有助于重新点燃最近几周停滞不前的科技股涨势。如果他们不这样做,我们预计短期市场将出现波动,”deVere集团首席执行官Nigel Green在电子邮件评论中表示。

英伟达股票期权的定价显示,交易员认为该股在本周剩下的时间里可能会上涨约10%。

Hargreaves Lansdown资金和市场主管Susannah Streeter表示:“这家芯片巨头的数据和前景将引发一场剧烈波动。”

Green警告说,在对人工智能的热情推动下,围绕英伟达和其他大型科技股的炒作可能会达到危险的水平,“因为这可能会导致投资者认为这些股票是积累长期财富的灵丹妙药——但事实并非如此,至少它们本身不是。”

汇市

欧元区和英国黯淡的商业活动数据一度令欧元和英镑兑美元重挫,将美元推升至两个月高位。

由标准普尔全球编制的HCOB欧元区综合采购经理人指数初值从7月份的48.6降至8月份的47.0,为2020年11月以来的最低水平。服务业分项指数从50.9降至48.3,为今年以来首次低于荣枯分水岭50。

德国综合PMI降至2020年5月以来的最低水平,制造业产出下滑加剧,同时服务业活动再度萎缩。

德国数据公布后,欧元/美元一度跌至1.0802,为6月15日以来的最低水平,现回升至1.0851一线交投,日内由跌转升。

(欧元/美元30分钟走势图,来源:FX168)

北欧联合银行(Nordea)首席分析师Niels Christensen表示:“服务业活动大幅下滑,我们看到欧元环境疲软。”

“如果通胀数据继续放缓,那么欧洲央行可能会在9月份暂停紧缩周期。”

英镑/美元的情况也类似,一度跌至一周多来的最低水平1.2621,现反弹至1.2700略下方交投。此前标准普尔全球/CIPS采购经理人指数8月份跌至47.9,为2021年1月以来的最低水平,同时调查还显示价格和成本压力有所缓解。

“这种组合……应该给英国央行在9月份做出下一次利率决定之前提供一些思考的机会,并表明加息不再是必然的,”EY ITEM俱乐部首席经济顾问Martin Beck说。

数据公布后,美元升至两个月高位,投资者期待美联储主席鲍威尔本周在杰克逊霍尔研讨会上的讲话,以寻找有关货币政策路径的线索。

美元指数一度升至103.98,为6月8日以来的最高点,现回落至103.50一线交投。该指数衡量美元兑六种主要货币的汇率,对欧元的权重最大。该指数8月份上涨了2%,有望结束连续两个月的下跌。

(美元指数30分钟走势图,来源:FX168)

最近一系列强劲的美国经济数据帮助缓解了人们对经济衰退迫在眉睫的担忧,但由于通胀率仍高于美联储2%的目标,投资者担心美联储可能会在更长时间内将利率维持在较高区间。

“鲍威尔没有理由关闭进一步加息的大门,或做出进一步加息的坚定承诺,”Nordea的Christensen表示。

“美国经济正在放缓,但比欧洲要好得多,这可能会让美元占上风。”

市场预计,美联储在下个月的政策会议上保持不变的可能性约为85%,但美联储在今年年底前再次加息的可能性一直在小幅上升。

与此同时,美元/日元下跌0.8%,至144.61低点,但距离上周触及的9个月高点146.565不远,这让交易员们提心吊胆,密切关注任何干预的迹象。

美元/日元去年升穿145日圆后,引发了市场干预。市场越来越多地猜测,如果日元进一步走弱,日本政府可能很快会再次入市支撑日元。

“尽管美元/日元接近去年秋季的汇市干预水平,但我们认为干预低于150的可能性不大,并认为该货币对需要接近155,日本财务省才会考虑扣动扳机,”瑞穗资深分析师Colin Asher表示。

令投资者担忧的另一种亚洲货币是人民币,今年以来人民币兑美元汇率已下跌逾5%,主要原因是投资者担心中国房地产危机不断加深,这给中国在疫情后步履蹒跚的经济复苏带来了进一步的下行压力。

周三,人民币兑美元即期汇率开盘报7.2870,最新报7.2899。