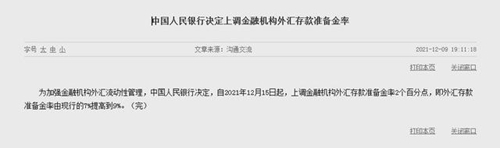

FX168财经报社(北美)讯 周四(12月9日),中国人民银行发布公告,为加强金融机构外汇流动性管理,决定自2021年12月15日起,上调金融机构外汇存款准备金率2个百分点,即外汇存款准备金率由现行的7%提高到9%。

来源:央行网站

外汇存款准备金是指金融机构按照规定将其吸收外汇存款的一定比例交存中国人民银行的存款。外汇存款准备金率是指金融机构交存央行的外汇存款准备金与其吸收外汇存款的比率。

央行公布数据显示,截至11月末,外币贷款余额9490亿美元,这也意味着自12月15日起金融机构要多交存到央行合计约190亿美元。

这是今年内央行第二次上调外汇存款准备金率。今年6月15日,央行将外汇存款准备金率由5%提高到7%。受此影响,离岸人民币兑美元短线快速走弱,下挫逾360个基点,跌破6.36、6.37、6.38关口,最低报6.3805。在岸人民币兑美元也下挫330点,报6.3763,两者的单日跌幅皆达0.5%以上。

9日早间,据中国外汇交易中心消息,人民币兑美元中间价调升179个基点,报6.3498。本周以来,人民币兑美元中间价已连续两日上调,累计调升240个基点,创2018年5月15日以来新高。

央行二度上调外汇存准率有何深意?

中国央行此时上调外汇存款准备金率剑指人民币升值预期,今年以来,人民币汇率保持升值态势,从4月至5月,及10月至今先后上演两轮较明显的升值行情。

尤其是12月8日,在岸和离岸人民币汇率双双冲高,突破今年5月末高点,盘中升破6.35元,创2018年5月以来新高。

截至12月3日,反映人民币对一篮子货币加权平均汇率变化的CFETS人民币汇率指数报102.66,处于2015年12月以来的高位,较2020年末上涨8.25%。

有宏观分析人士表示,“人民币这波升值太快,隐藏着极大的风险,尤其是美国货币收紧的情况下。加准有助于为人民币升值降温,使得人民币真正开启双边波动。”

“上调外汇存款准备金率相当于在外汇市场上收紧了美元的供给和流动性,从而可以减轻人民币升值的压力,有助于人民币汇率对美元保持在合理均衡水平上的一个基本稳定。”中国民生银行首席研究员温彬表示。

温彬分析,近期人民币的升值主要有几方面因素:第一,国内疫情防控成效比较显著,率先实现了复工复产,产业链供应链保持。第二,中国经济迅速企稳回升,这是人民币升值的前提和基础;第三,从去年开始中国对外出口形势向好,贸易顺差创新高,对人民币汇率形成支撑;第四,资本项目持续净流入,在去年中国成为全球吸引外商直接投资最多的经济体,今年继续保持持续流入的态势。同时在资本项目下,在债市、股市方面境外的资金也看好中国资本市场持续的竞争力。

在温彬看来,中国在经济持续向好,疫情防控成效显著,国际收支保持双顺差的格局下,人民币对美元保持升值的态势。但是从短期来看,人民币快速的单边的升值,容易对我们的经济和企业层面带来一些影响,特别是对于中小型出口企业来说,人民币的升值会带来汇兑的损失和出口竞争力的下降。

“目前人民银行及时采取政策措施,提高外汇存款准备金率,可以减少外汇市场的美元的供给和流动性,从而减轻人民币升值的压力,使人民币对美元保持在合理均衡水平上的稳定。”温彬表示。

中银国际证券全球首席经济学家管涛表示,最近人民币汇率逆势上涨,加大了偏离经济基本面的汇率超调风险。提高银行外汇存款准备金率,是继11月18日全国外汇市场自律机制第八次工作会议首次提出“偏离程度与纠偏力量成正比”之后,央行进一步释放加强汇率预期管理和调控的信号。这有助于回笼境内美元流动性,收敛境内人民币美元利差,降低企业结汇冲动,促进人民币汇率稳定。

【广告】高胜率训练营