FX168财经报社(香港)讯 Mott Capital Management创始人Michael Kramer提到,美国消费者价格指数(CPI)果然不出所料,1月CPI环比上涨0.5%。他指出,美国CPI重拳冲击多头交易员,股市似乎对通货紧缩有误,示警两极化的分歧恐怕将使股市陷入剧烈动荡。

不出所料,1月CPI环比火爆上涨0.5%,同比上涨6.4%。核心通胀也很热,环比上涨0.4%,高于上月的0.3%,同比上涨5.6%,高于预期的5.5%,略低于上月的5.7%。

最新数据支持这样一种观点,即通胀可能会很粘,不会像股市认为的那样迅速下降。这将导致美联储在2023年全年都保持紧缩政策。但最大的风险是,美联储5.1%的最终利率目标可能不会太低,美联储将需要将利率推高至比2022年12月联邦公开市场委员会(FOMC)预测更高的水平。

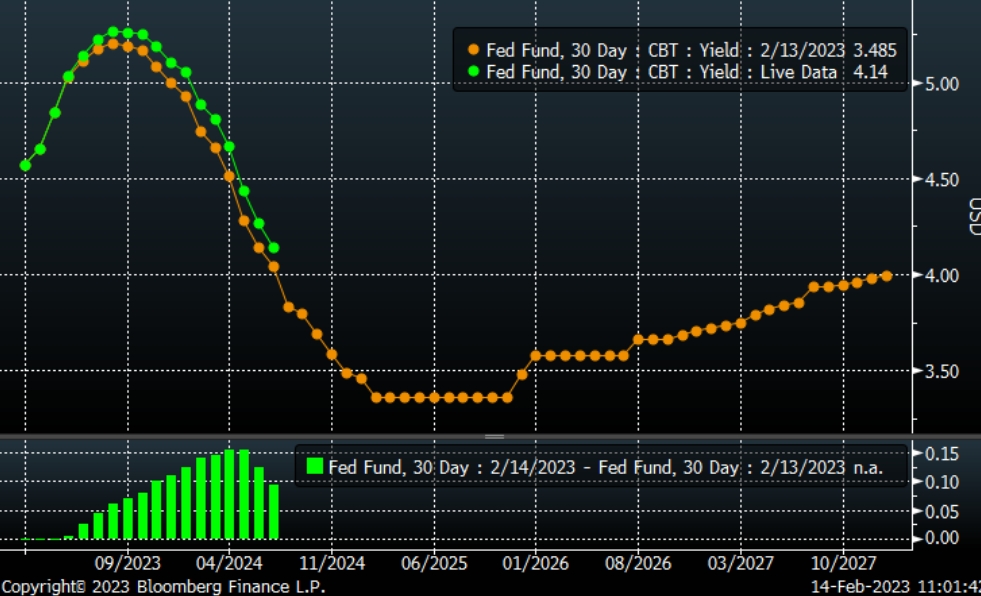

债券市场肯定会做出反应,并为更长期的货币政策定价更高。联邦基金期货2022年12月合约的交易价格为5.10%,而8月合约的交易价格为5.27%,现在是最高终端利率。

(来源:彭博社)

利率飙升

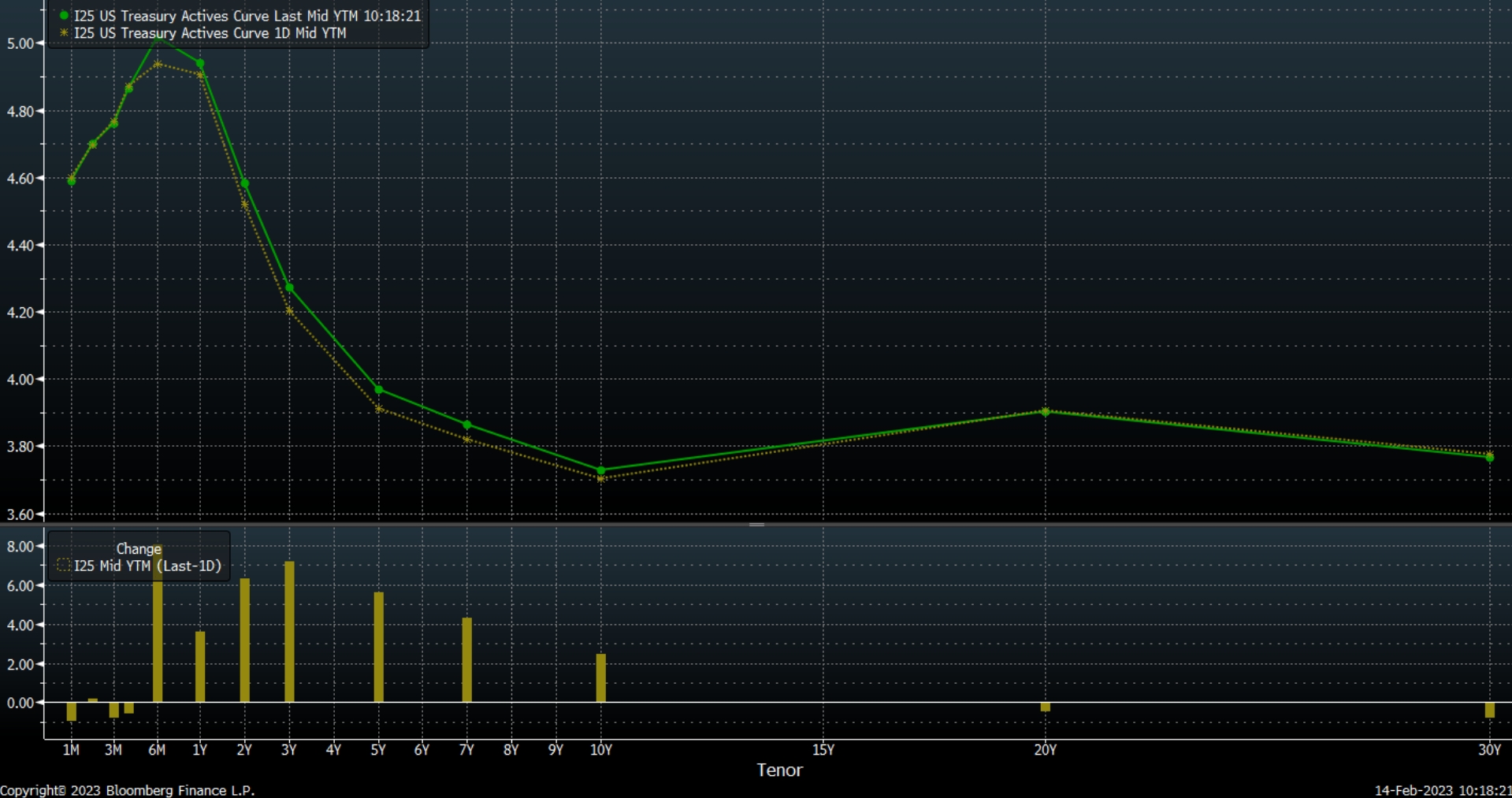

期货合约的上涨也推动2年期利率上升至约4.6%,突破约4.50%的盘整区域。根据技术分析,这可能导致2年期利率在短期内回升至4.75%。

(来源:Trading View)

更高的两年期利率不仅在技术基础上得到支持,而且在基本面基础上得到支持。2年期利率与2022年12月联邦基金期货之间的利差扩大至近50个基点,是一段时间以来最大的利差之一。2022年12月合约的这些水平,应该有助于提高2年期利率。

(来源:彭博社)

随着2年期利率上升,整个国债曲线正在重新定价,导致曲线前端向上移动。假设10年期和2年期利率之间的利差保持在80个基点左右,这可能导致10年期利率接近4%。

(来源:彭博社)

首先重置波动率

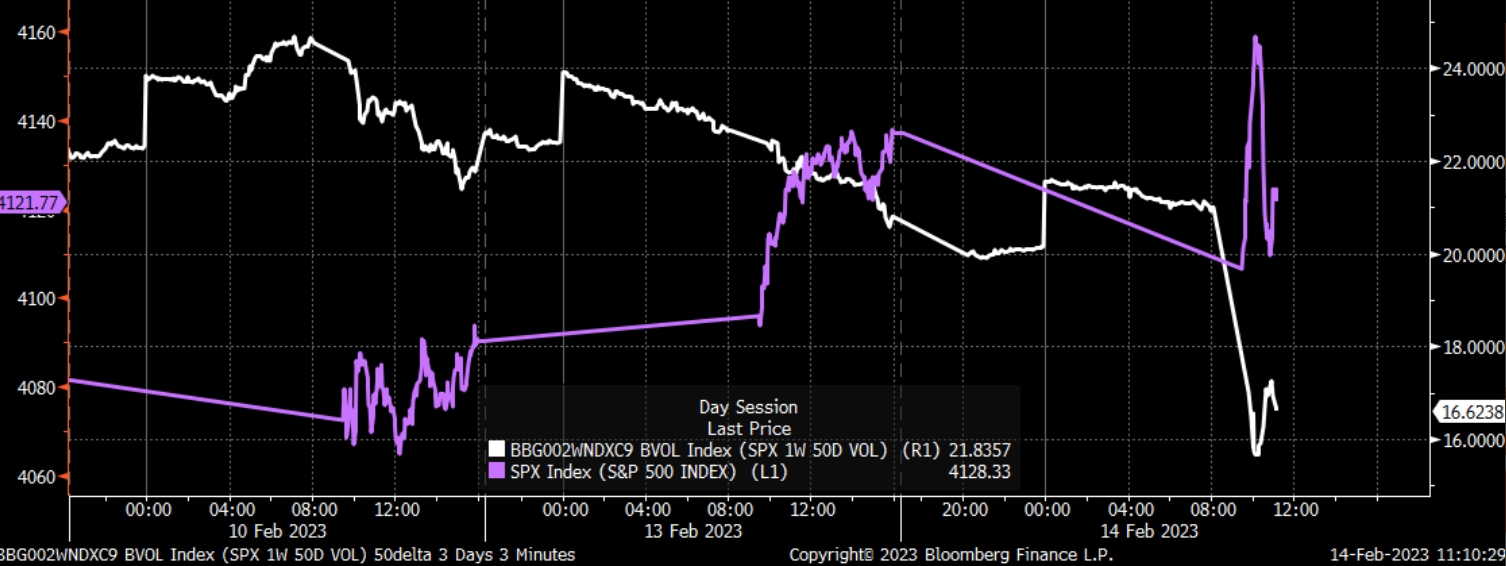

Kramer提到,尽管利率上升,但股市仍上涨,至少在最初是这样。股票的即时反应可能是由于隐含波动率的重置,这种重置通常发生在重大事件之后。尽管这在VIX恐慌指数中并不明显,但在较短期的隐含波动率中却很明显,例如一周50 Delta标准普尔500指数期权的波动率。数据发布后,隐含波动率下降,创造了重置并首先推动股指走高。然而,这种最初的飙升可能是一种错误的下意识反应。

(来源:彭博社)

“潜在的故事是利率的变动以及股票与债券相比的相对昂贵。这种关系在纳斯达克最为明显,纳斯达克收益收益率与10年期TIP之间的差距稳步收窄。利差目前约2.3%。纳斯达克相对于实际利率的股票风险溢价已降至十多年来的最低水平。随着利率上升,股票变得越来越昂贵,使它们面临风险。”

(来源:彭博社)

股票市场似乎押注通货紧缩会导致债券收益率下降,纳斯达克指数的收益率向10年期TIP利率下降就是证明。然而,随着强劲的就业报告和CPI数据的发布,债券收益率不降反升的可能性越来越大。这意味着纳斯达克的收益率将需要提高,从而导致市盈率下降,这可能会拖累纳斯达克乃至整个市场。

(来源:彭博社)

再一次,债券市场似乎是正确的,股票已经接受了严峻的现实检验。根据这些数据,美联储可能会采取一条可能导致利率在2023年远高于5%的路径。