FX168财经报社(北美)讯 周二(10月5日),股市在大跌后开始攀升,主要受到科技股反弹的带动。纳斯达克综合指数一直在走向修正区间,截至周一收盘后标准普尔500指数和道琼斯指数则处于走向修正区间的半途中。随着周五即将公布的就业数据,即便是最大胆的逢低买入者也可能会重新考虑。

BullAndBearProfits.com网站的创始人兼首席执行官Jon Wolfenbarger预测,美国股市可能“正处于大萧条以来最大熊市的边缘”。

“现在美联储正在讨论缩减购债规模,货币供应增幅从2月份的39%大幅放缓至8月份的8%,或许这一‘紧缩货币政策’就足以让投资者的心理转变为更悲观的情绪了?”他周一表示。

(来源:MarketWatch)

Wolfenbarger在安联全球投资公司做了22年的股票分析师,他说,虽然他不是一个永久熊市论者——他的简报提供了当市场双向波动时获利的策略——但投资者应该注意一些警告信号。

他表示,过度看涨的人气、经济疲弱、过高的债务水平和有限的政策工具,是导致市场比2008-09年更严重崩溃的关键因素。他补充称,标普500指数几周前触及的顶部可能只是一个开始。

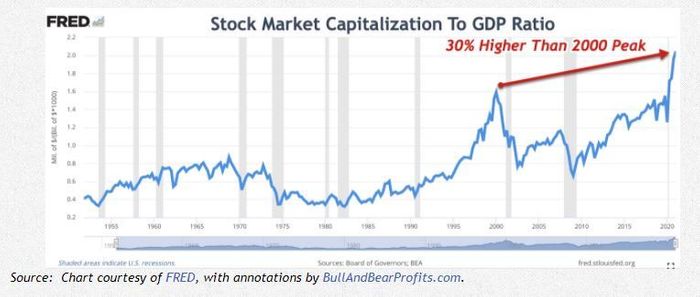

他正在看的一张预测未来长期股票回报的图表显示,股市比2000年科技泡沫峰值时的历史高点高出30%。该图表是传奇投资者、伯克希尔哈撒韦公司董事长兼首席执行官巴菲特最喜欢的一张图表。

(来源:FRED)

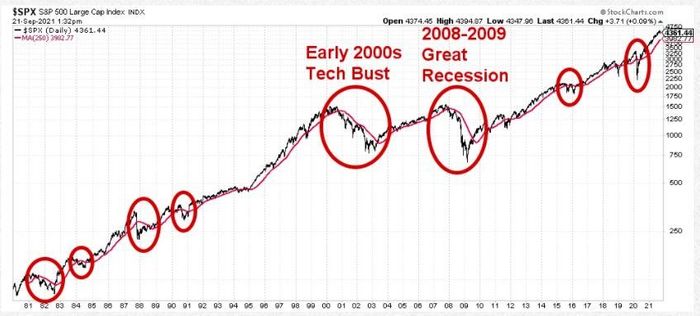

Wolfenbarger正在密切关注标普500的移动平均线。如果“真正突破”250天均线(目前位于4020点),可能会拖累股市大幅下跌。下图显示了标普500指数的价格(黑线)及其自1980年以来的250日移动均线。红色圆圈表示当它跌至250日移动均线下方时,且250日移动均线斜率正在下降。

(来源:StcokCharts.com)

至于投资者应该做什么,Wolfenbarger建议使用交易所交易基金(ETF),其在熊市期间实际上会上涨,可能是iShares 20 +年期国债债券ETF TLT或SPDR Gold Shares GLD,虽然他更喜欢反向ETF,如ProShares UltraShort S&P 500 SDS和ProShares Short S&P 500 SH。

他说:“我个人认为,对大多数人来说,购买逆ETF更容易,因为它与正常股票和ETF的走势相同,SH在上个熊市上涨了89%。”他补充说,SDS上涨了184%。

Wolfenbarger称,多年来他一直遵循巴菲特的建议,即买入并持有标普500指数基金,此后他已磨练了自己的投资策略。

“但当我开始回顾历史时,你知道市场花了25年才回到1929年的峰值,而我没有25年的时间,”50岁出头的Wolfenbarger说。“任何特定的投资都可能下降50%到90%,并可能持续几十年,至少10到20年。”