FX168财经报社(北美)讯 如果纳斯达克指数周三(1月19日)收低约51点,这个以科技股为主的指数将正式进入回调区间。而就在去年11月19日,纳斯达克指数还曾收于16057.44点,创下历史新高。

高盛(Goldman Sachs)首席美国股票策略师David Kostin表示,目前市场普遍预计美联储将在3月份升息以遏制猖獗的通货膨胀,因此股市投资者应该做好准备,迎接未来几个月回报率将更加温和的局面。

Kostin指出,过去,在美联储加息周期开始前后,标普500指数一直保持“弹性”。但人们可以从不同的角度解读Kostin所说的那种韧性。

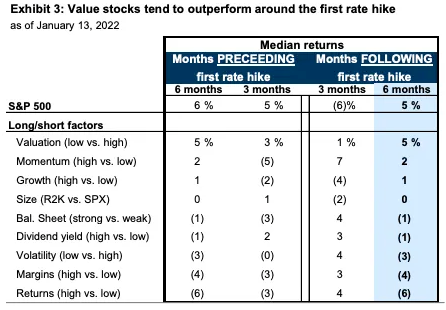

第一个原因是,随着借贷条件变得更加严格,股市并没有暴跌,但投资者确实蒙受了损失。Kostin发现,在最近几个周期的首次加息之后的三个月里,标普500指数平均下跌了6%。

另一方面,事实证明股市的疲软是短暂的。这位高盛策略师发现,在加息周期的首次加息之后的六个月里,标普500指数的回报率为5%。

(来源:高盛)

高盛发现,自2004年以来,即使利率上升,标普500指数的平均回报率也达到了9%。然而,Kostin写道,“目前由通胀带动的加息周期可能会对股市构成更大挑战。”

无论你从哪个角度看,不断变化的背景都要求你仔细调整投资方式。在本轮周期之初,情况可能尤其如此,因为高盛预计在2025年前加息10次。摩根大通首席执行官戴蒙(Jamie Dimon)此前在与分析师举行的财报电话会议上,没有排除今年加息七次的可能性。

高盛警告称,并非所有行业都能在加息周期中获利。

Kostin解释道,美联储加息周期的开始往往与经济强劲同步,这有助于提振周期性行业(材料、工业、能源)。价值型股票也往往会在第一次加息前后的几个月里跑赢大盘。拥有高质量因素(如高利润率、强劲的资产负债表)的股票在加息前的强劲经济环境中表现不佳,而在最初加息后的几个月里表现优异。在第一次加息前后的六个月里,高估值的成长股往往表现最差。

诚然,股市的走势与Kostin关于回报率和美联储加息周期的研究一致。

2022年迄今,标普500指数下跌了2.79%,道琼斯指数下跌了1.84%,纳斯达克综合指数已大跌5.93%。彭博社的数据显示,纳指中超过三分之一的公司至少已自52周高点下跌50%。高市盈率科技股继续承受着巨大的压力,尤其是金融科技股Block(前身为Square),它正徘徊在52周的低点附近。

“我们正在调整过程中,这个过程可能会有点零碎。我们正在从一个非常强劲的经济中调整过来,而美联储却无动于衷。这显然在改变,”iCapital首席投资策略师Anastasia Amoroso表示,“我们看到经济活动正在下降,虽然仍然稳定,但速度有所放缓。但现在美联储开始采取行动了。这就是造成波动的原因。这个过程可能会持续一段时间。”