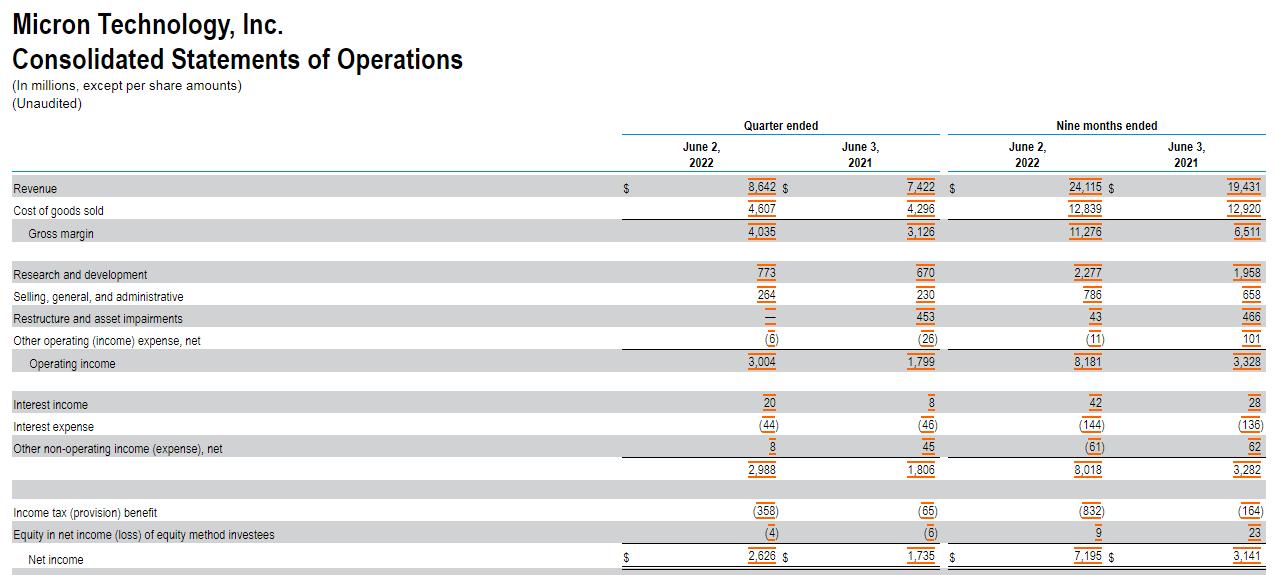

美光科技2022财年Q3财报:季度收入创记录 大多数终端市场增长强劲

文 / Dana 来源:FX168金融研究院

敬告读者:FX168财经报社仅提供交易相关数据及资讯参考,由此带来的投资风险由交易者自行承担。点击此处获取更多信息

相关文章

-

耐克2022财年Q4财报:需求强劲 整体业绩平稳 后市可期

耐克2022财年Q4财报:需求强劲 整体业绩平稳 后市可期

2022-06-30 19:21

-

【美股】新东方教育2022财年Q3财报:政策打击巨大 谨慎关注

【美股】新东方教育2022财年Q3财报:政策打击巨大 谨慎关注

2022-06-24 02:47

-

Lululemon 2022Q1财报:存货高企 经营现金流出现净流出的态势

Lululemon 2022Q1财报:存货高企 经营现金流出现净流出的态势

2022-06-17 20:24

-

疫情后报复消费!奢侈品需求激增 香奈儿家族年收益高达50亿美元

疫情后报复消费!奢侈品需求激增 香奈儿家族年收益高达50亿美元

2022-06-10 21:15

-

UIPATH 2021Q4财报分析:ARR高达50% 运营亏损持续收窄

UIPATH 2021Q4财报分析:ARR高达50% 运营亏损持续收窄

2022-06-08 07:11

48小时/周排行

最热文章