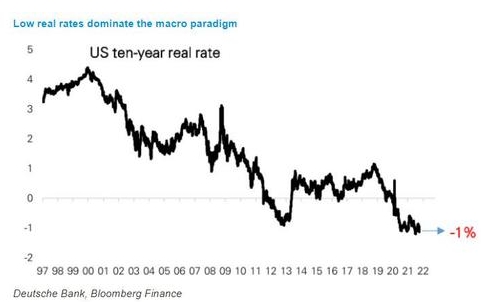

FX168财经报社(香港)讯 针对市场对通胀的关注,比如周二火热的PPI数据,它见证了生产者价格以创纪录的速度飙升,挤压了利润率,德意志银行外汇策略师George Saravelos写道:“如果不强调一张简单的图表,就不可能理解今年的市场动态:美国10年期实际利率处于历史最低水平。”

事实上,当我们看实际利率时——不像损益盈亏的无情飙升——这就好像今年什么都没发生一样,这在很大程度上解释了为何全球金融状况异常良好,尽管发生了多次宏观和市场冲击,最近一次是对全球前端产品的大规模重新定价。

原因是什么?对此,Saravelos不同意央行表现鸽派的观点,因为今年几乎所有新兴市场和发达国家的央行都表现得鹰派,如果市场如此依赖量化宽松的资金流动,那么对更快的缩减计划的反应应该更大。

这位策略师认为,接下来肯定会出现其他情况。

在这里,Saravelos提醒读者,在过去几个月里,他强调了全球过度储蓄和低终端利率在推动市场动态方面的作用,这在多个指标中得到了证明:

银行大量购买国债回收了消费者存款,消费者信心指数显示出较高的预防性储蓄和周期后期的行为;

美国贸易逆差扩大幅度小于预期,这表明“李嘉图等价”抵消了财政刺激的影响(所谓“李嘉图等价”,是指政府选择不同的财政收入行为,不管是采用一次性征税,还是发行债券,都不会改变居民的消费行为,影响资本的生成。);

新兴市场和英国的收益率曲线的反转,以及不断演变的供应冲击,这对增长不利,并推低了最终利率。

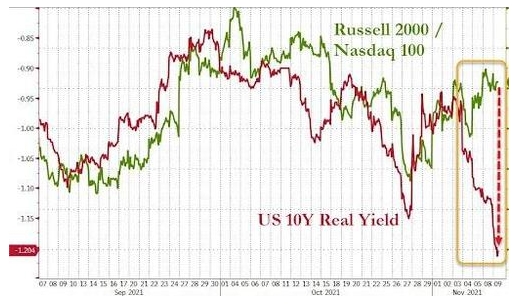

由此可以推断,上周的美联储会议“不太可能有太大影响”,而且实际上,尽管美联储正式宣布缩减购债规模,10年期国债的实际收益率只是在继续下滑。

首先,因为缩减时间表已经被标记得非常清楚,所以需要有一个巨大的变化,才能让其走势出乎意料。

其次,市场已经在预期美联储在缩减购债计划结束前加息的可能性很大,而且金融状况已被证明不会受到前期重新定价的影响。

德意志银行的策略师认为,对市场来说,最重要的问题不是美联储(实际上是通胀前景),而是找出难以置信的低实际利率背后的驱动因素。

如果答案是“过多”的储蓄和流动性,这意味着前端将不得不付出更多努力来收紧金融环境。

另一方面,如果它是一个非常低的终端利率,这意味着增长放缓的临界点比假设的更接近,换句话说,正如我们在6月份所写的那样,美联储正在逐步缩减——并收紧——进入衰退。

在过去的一年里,德意志银行将市场动态归因于全球过度储蓄和低终端利率等两个因素;但随着2022年的到来,Saravelos写道:“更准确地评估两者的相对重要性,将对市场前景至关重要。”

【广告】关注公众号,学习量化投资!