今年以来,“固收 ”产品再度成为市场关注焦点。面对日益丰富的产品选择,投资者普遍面临两大核心问题:如何匹配自身风险偏好?如何根据市场变化在股债资产间灵活配置?

鹏华基金多元资产投资部总经理王石千,凭借其横跨权益、可转债与纯债的多资产配置经验,通过构建层次清晰的“固收 ”产品体系和灵活适时的策略调整,建立覆盖低、中、高不同风险等级的完整产品矩阵,为投资者提供了从防御到进取的“固收 ”全方位解决方案。具体来看:

低波“固收 ”代表鹏华丰利A(160622)为一级债基,不直接投资股票,通过“债券 可转债”构建组合,根据历次基金定期报告,该产品的转债仓位维持在10%-30%。据Wind数据,除2022年外,其历史最大回撤均控制在2%以内,力求在有限波动下获取略高于纯债品种的收益机会,适合追求稳健、注重持有体验的投资者。根据银河证券数据,截至12月5日,鹏华丰利A年内业绩增长5.60%,最大回撤-1.48%。据基金定期报告,截至2025年三季度末,鹏华丰利A过去一年、三年的净值增长率分别为8.68%、15.25%,同期业绩比较基准分别为2.99%、13.40%。

中波“固收 ”代表为二级债基鹏华双债加利A(000143),其可配置债券、可转债与股票三类资产,根据历次基金定期报告,股票仓位上限20%,权益部分偏向成长风格,可转债仓位灵活调整(10%-45%),具备明显的主动择时特征,适合风险承受能力较强、追求长期增值的投资者。根据银河证券数据,截至12月5日,鹏华双债加利A年内业绩增长16.08%,最大回撤-4.08%。据基金定期报告,截至2025年三季度末,鹏华双债加利A过去一年、三年的净值增长率分别为21.52%、24.87%,同期业绩比较基准分别为4.75%、14.26%。

高波“固收 ”代表为鹏华可转债A(000297),根据历次基金定期报告,作为可转债基金,其转债仓位通常维持在80%-85%,股票仓位不超过20%,收益风险特征接近股票型基金,适合具备一定择时能力、希望把握转债市场机遇的投资者。根据银河证券数据,截至12月5日,鹏华可转债年内净值增长27.67%,最大回撤-12.18%。据基金定期报告,截至2025年三季度末,鹏华可转债A过去一年、三年、五年的净值增长率分别为34.65%、20.44%、46.92%,同期业绩比较基准分别为16.48%、19.09%、29.54%。王石千总结,中低波“固收 ”产品适合长期持有,而高波“固收 ”产品需投资者结合市场行情灵活操作。

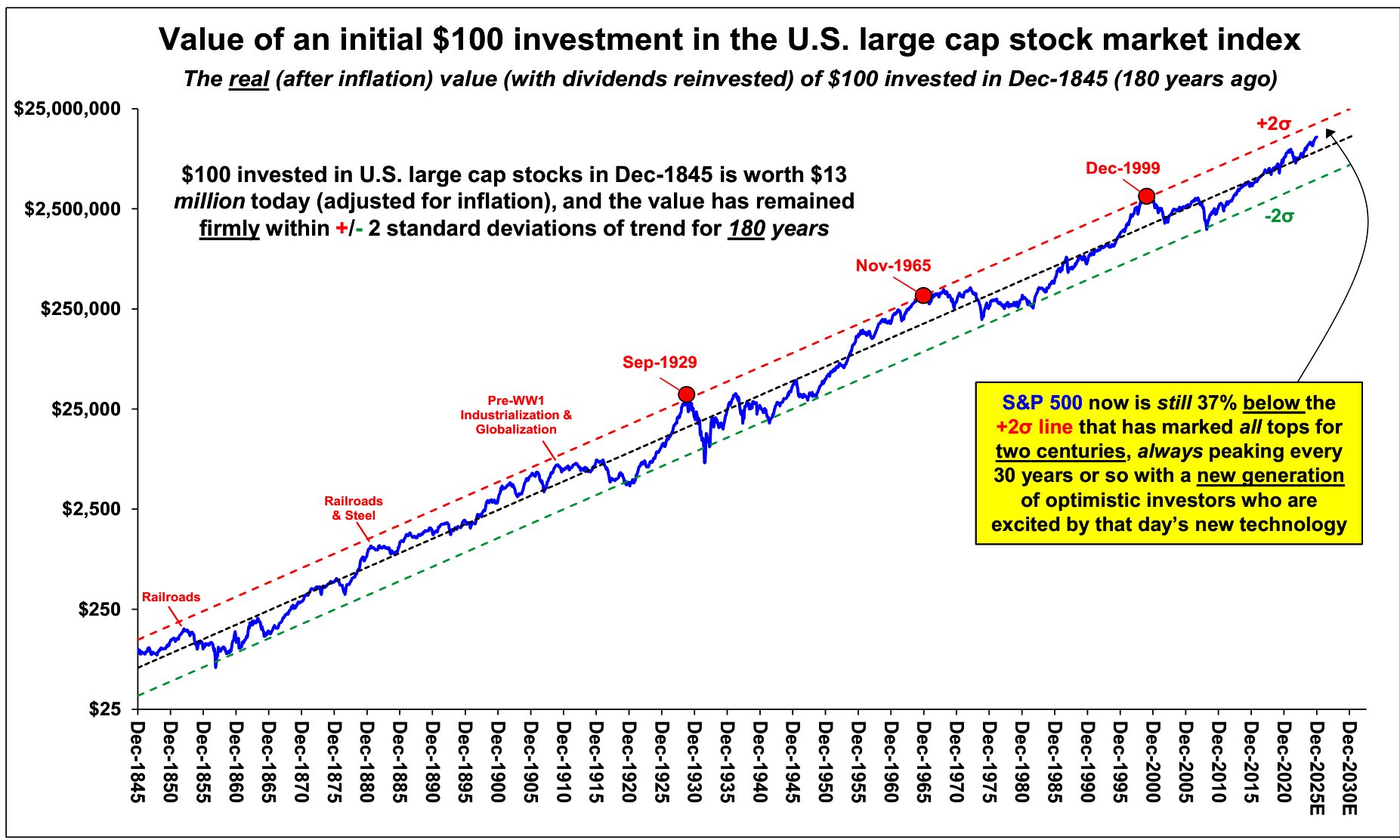

针对当前股债资产走势,王石千分析指出,利率债与信用债属于纯债范畴,而可转债与权益市场高度相关,当前权益市场机会整体优于债券市场:债券市场整体呈震荡格局,权益市场短期具备向上动能,中长期展望更为乐观。因此当前更侧重可转债投资,在有效管理风险的前提下有望获取优于纯债的收益,但这一判断会随市场动态调整。

王石千进一步分析,在纯债内部,利率债与信用债的选择主要基于债市整体机会的研判。若债市震荡、波动有限,信用债配置价值往往更为突出。一方面,信用债因承担信用风险,票面利率通常高于利率债,持有收益优势更为明显;另一方面,在市场波动较小的环境下,机构对信用债的配置需求相对稳定,有助于降低其价格波动率,提升稳定性。反之,若债市出现较明确机会,则会增配长久期利率债,以发挥其流动性好、容量大的进攻性优势。 整体来看,王石千通过清晰的产品风险分层与灵活的大类资产配置切换,在复杂多变的市场中为投资者提供了从稳健到进取、从长期持有到动态择时的“固收 ”多层次解决方案,展现了其严谨的纪律性与策略适应性。

风险提示:基金投资有风险,基金的过往业绩并不代表其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证,基金投资须谨慎。