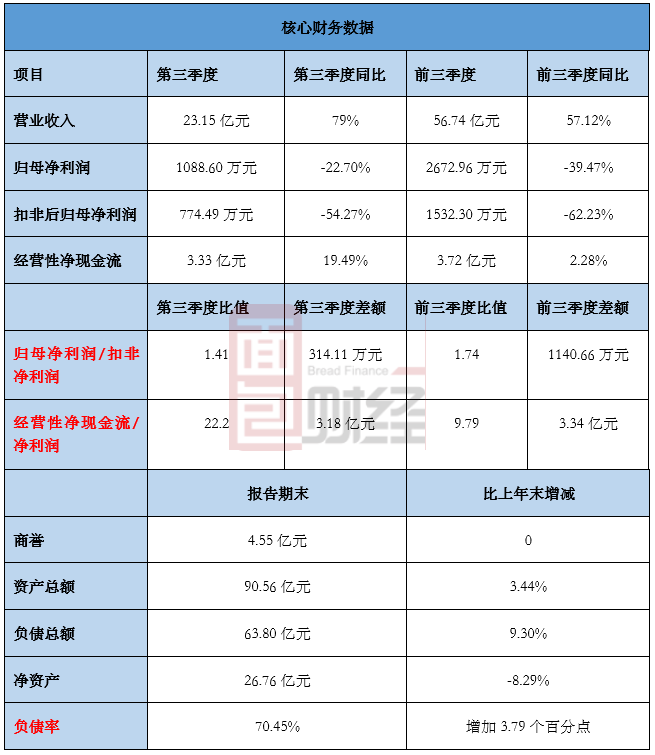

春兴精工(002547.SZ)日前发布2019年三季报,公司前三季度营收56.74亿元,同比增长57.12%;归母净利润2672.96万元,同比下降39.47%。

其中,第三季度营收23.15亿元,同比增长79%;归母净利润1088.6万元,同比下降22.70%。公司第三季度利润降幅收窄,但扣非后利润774.49万元,同比降幅达到54.27%。

公开资料显示,公司主营业务包括射频器件及精密轻金属结构件的研发、生产和销售;玻璃盖板及精密轻金属结构件的研发、生产和销售;精密铝合金结构件及钣金件的研发、生产和销售;电子元器件分销。

电子元器件分销业务盈利下降,前三季利润减少39%

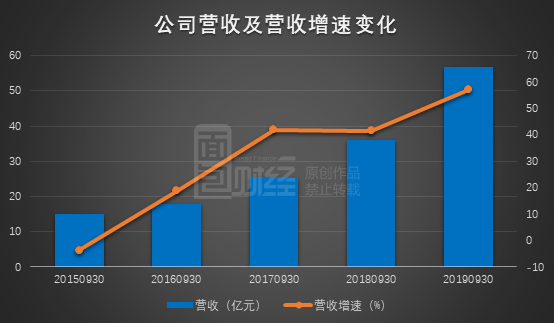

2019年前三季度,公司营收合计56.74亿元,同比增长57%。与去年同期相比,营收增速提升;与2019年中报相比,营收增速上升。

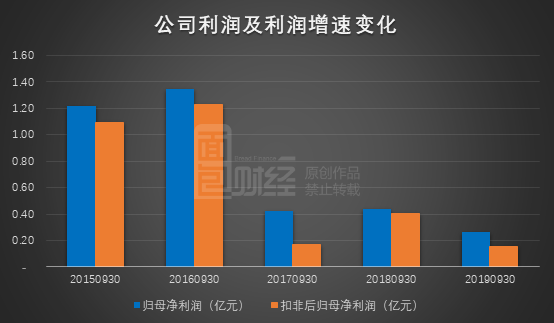

前三季度,公司归母净利润2672.96万元,同比下降39%。与去年同期相比,利润增速下降;与2019年中报相比,利润降幅收窄。扣非后归母净利润1532万元,同比下降62.32%。扣非后归母净利润要低于同期归母净利润,非经常性损益约1141万元,主要为政府补助及委托他人投资或管理资产的损益。

三季报中称,公司营收增长主要系电子分销板块业务大幅增长,利润下滑主要为电子元器件分销业务盈利情况较去年同期有所下降。

根据此前的业绩预告,预计公司2019年01-09月归属于上市公司股东的净利润为1770万元-2650万元,与上年同期相比下降39.99%-59.92%。对比三季报和业绩预告,前三季度归母净利润2672.96万元,位于业绩预告区间外。

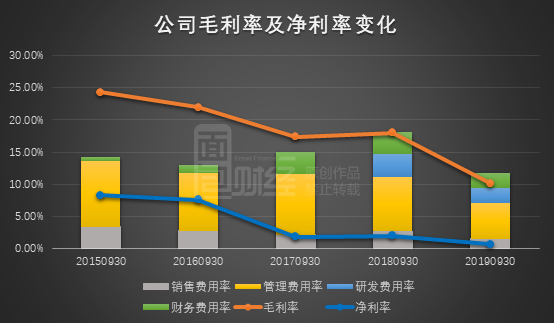

毛利率显著下降

前三季度,公司毛利率10.14%,同比下降7.86个百分点,环比下降1.36个百分点;净利率0.67%,与上年同期相比下降1.37个百分点,环比持平。

注:研发费用自2018年从管理费用中分开,单独列报。

报告期内,公司销售费用率、管理费用率、研发费用率及财务费用率分别为1.50%、5.55%、2.43%及2.24%。

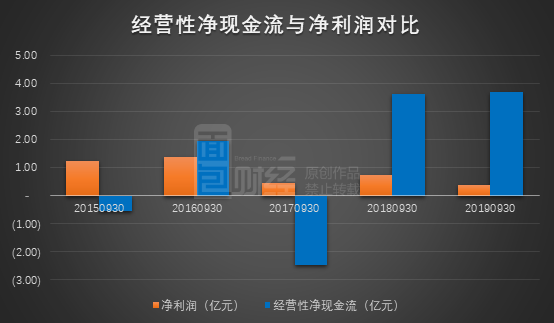

经营性净现金流3.72亿元

前三季度,公司经营性净现金流3.72亿元,同比增加2.28%。经营性净现金流高于同期净利润,差额约3.34亿元,净利含金量(经营现金净流量/净利润)9.79。

翻查财报,经营性应付项目是影响现金流的关键因素。

截止2019年9月30日,公司应付账款18.41亿元,与年初相比增加约2.78亿元;应付票据约19.45亿元,与年初相比增加2.66亿元。

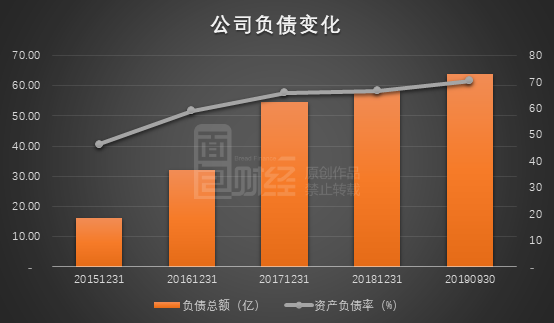

资产负债率持续上升,短期借款逼近20亿关口

截止2019年9月30日,公司负债总额63.80亿元,其中短期借款19.42亿元,长期借款无。资产负债率70.45%,比年初增加3.79个百分点,整体呈增长态势。

2019年三季报,公司流动比率0.88,比年初下降约0.02;速动比率0.72,比年初增加约0.01。

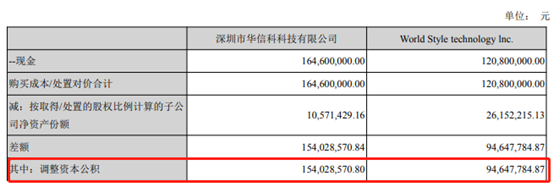

值得注意的是,截止2019年9月末,公司商誉账面值约4.55亿元,占到总资产的5.02%,占到净资产的18.15%。商誉主要由非同一控制下合并电子元器件分销领域子公司华信科和World style,产生商誉分别为1.97亿元及2.08亿元。

2019年,公司以2.854亿元收购华信科和World style剩余20%股权,收购溢价冲减资本公积合计约2.49亿元。这导致报告期末,公司净资产较年初有所减少。

(YYL)

本文作者:面包财经

免责声明:本文仅供信息分享,不构成对任何人的任何投资建议。