12月23日,聚辰股份(688123)在科创板上市,公司股价高开低走,收涨139.19%。

招股书显示,公司为集成电路设计企业,目前拥有EEPROM(电可擦除可编程只读存储器)、音圈马达驱动芯片和智能卡芯片三条主要产品线,产品广泛应用于智能手机、液晶面板、蓝牙模块、通讯、计算机及周边、医疗仪器、白色家电、汽车电子、工业控制等众多领域。

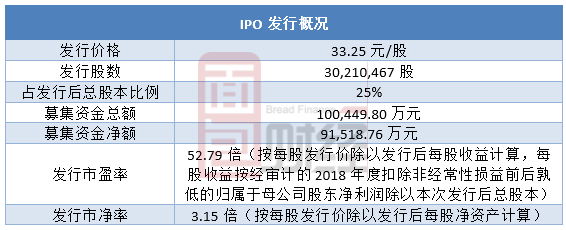

IPO募资净额9.15亿元

聚辰股份IPO发行30,210,467股,占发行后总股本的25%,每股发行价格33.25元,募集资金总额100,449.80万元,募集资金净额91,518.76万元。

公司募集资金拟投资于以EEPROM为主体的非易失性存储器技术开发及产业化项目、混合信号类芯片产品技术升级和产业化项目及研发中心建设项目,拟使用募集资金金额分别为36,249.94万元、26,184.04万元及10,315.07万元。

财务数据曾变更

根据招股书援引赛迪顾问统计,2018年公司为全球排名第三的EEPROM产品供应商,占有全球约8.17%的市场份额,市场份额在国内EEPROM企业中排名第一。在更细分的领域,2018年公司为全球排名第一的智能手机摄像头EEPROM产品供应商,占有全球约42.72%的市场份额。

招股书(申报稿)显示,2016年、2017年及2018年,聚辰股份营收分别为3.07亿元、3.44亿元及4.32亿元,归母净利润分别为3467.25万元、5743.07万元及1.03亿元。2017年及2018年,公司营收增速分别为12.1%及25.69%,归母净利润增速分别为65.64%及80%。

在招股书(注册稿)中,公司对2016-2018年度财务数据做了调整,营收并未发生变化,但归母净利润明显缩减,调整之后的值分别为3,511.92万元、2,488.22万元及7,611.53万元,三年合计减少5,935.89万元。

对此,公司解释:“发行人对于报告期内历次股份支付对应股权公允价值,参考立信评估师出具的相关评估报告予以确定。立信评估师在还原评估基准日时点基础上,结合发行人历史期业绩增长情况及发行人主要产品 EEPROM 所处行业的历史增长情况等因素,对发行人预测期经营业绩作出了谨慎预测,而由于发行人报告期内的收入迅速增长,使相关业绩预测与实际业绩存在较大偏差。为了更谨慎地对发行人报告期内股份支付费用进行计量,发行人对报告期内各估值基准日股权公允价值进行了调整,相应调整报告期各期的股份支付费用。”

预计全年利润增幅约为22.18%至37.95%

2019年前三季度,公司营收3.82亿元,同比增长10.88%;归母净利润7625.11万元,同比增长16.97%。期内,公司非经常性损益-290.66万元,扣非后归母净利润7915.77万元。

公司预计2019年度可实现营业收入约为49,000万元至51,000万元,较 2018年度的增幅约为13.38%至18.00%;归属于母公司所有者净利润约为9,300万元至10,500万元,较2018年度的增幅约为22.18%至37.95%;扣除非经常性损益后的归属于母公司所有者净利润约为9,850万元至11,000万元,较2018年度的变动幅度为3.31%至10.12%。

2016年、2017年、2018年及2019年前三季度,聚辰股份毛利率分别为45.47%、48.53%、45.87%及41.87%,有一定波动。对应期间,以更改后数据看,公司净利率分别为11.45%、7.24%、17.61%及19.97%。

2019年前三季度,公司经营性现金净流入2531.26万元,同期净利润为7625.11万元,净利含金量为0.33。

总资产4.54亿元,净资产3.93亿元

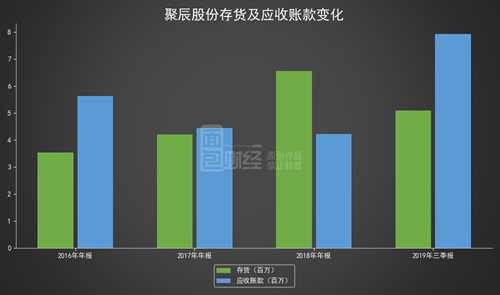

2017年到2018年,公司存货由4203.31万元同比增至6564.43万,应收账款由4442.15万元同比微降至4234.58万元。

截止2019年三季度末,公司存货5086.98万元,应收账款7929.47万元,存货及应收账款在总资产中的占比分别为11.2%及17.46%,存货较年初降22.51%,应收账款较年初增长87.26%。

截止2019年三季度末,聚辰股份总资产为4.54亿元,较年初增长12.9%;净资产3.93亿元,较年初增长18.04%。(YYL)

本文作者:面包财经

免责声明:本文仅供信息分享,不构成对任何人的任何投资建议。