佳兆业集团(1638.HK)3月31日披露2019年年度业绩。

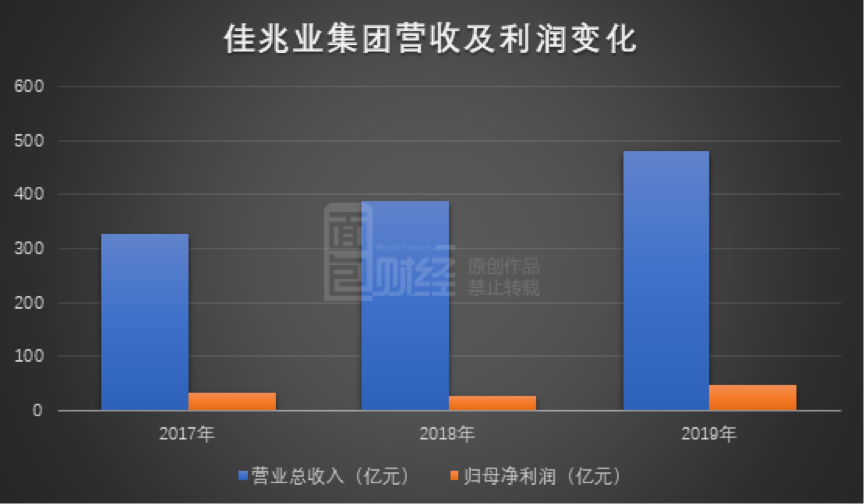

集团全年营业收入480.22亿元,同比增长24.1%;归母净利润45.94亿元,同比大增67.1%。利润增速在已经公布2019年业绩的大中型内房股中居于前列。核心财务指标及经营数据表现靓丽。

在旧城改造领域深耕多年,佳兆业集团形成了独特的经营模式与核心竞争力。

土地储备和销售主要分布在一、二线高能级城市和经济发达地区,尤其集中在以深圳为核心的粤港澳大湾区。随着旧改土地集中释放,集团高含金量土地储备显著增加,预计未来3—5年旧改项目货值约4700亿元。

2019年末,公司净负债率较2018年年底下降92个百分点,超预期完成全年降负债目标;现金及银行存款369.78亿元,同比增长61.3%。

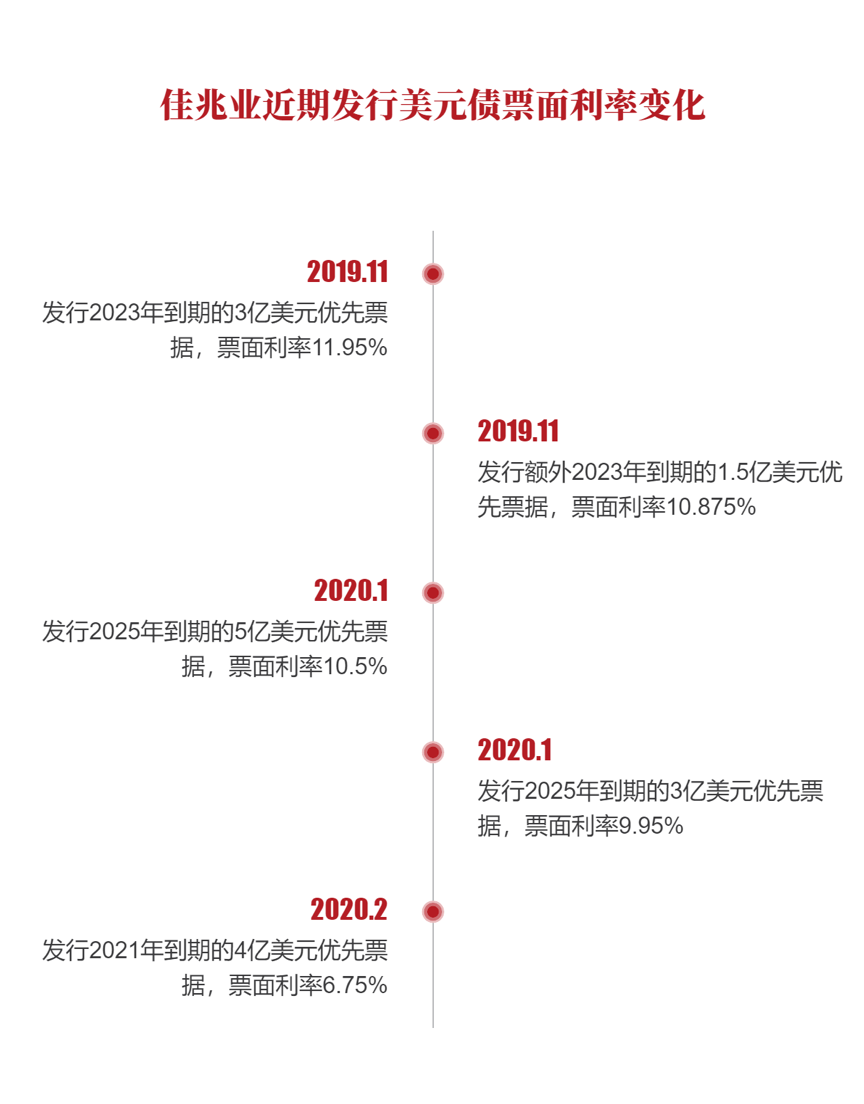

公司2019年境内ABS获批额度逾110亿元;境外美元债融资利率明显下降,2020年2月发行的2021年到期、金额为4亿美元优先票据的票面利率仅为6.75%。

当前房地产市场正在经历新一轮周期调整。优质的项目储备、在旧改领域厚积薄发、先于行业大幅降低财务杠杆、加快资金回笼速度、融资成本下行,一系列内外部因素共同作用,让佳兆业集团具备了更强的经营韧性和逆周期成长能力。

净利润近46亿,创新高

佳兆业集团是一家以深圳为根据地,辐射至珠三角、长三角、环渤海等发达经济区的发展商。

数据显示,公司的营业收入从2016年177.72亿元上升至2019年480.22亿元,三年复合增长率接近40%。

集团盈利能力大幅提升,2019年归母净利润45.94亿元,同比增幅高达67.1%。在已经公布2019年业绩的大中型内房股中,利润增速位居前列。

集团营收、利润快速增长与其销售金额、交付面积增加有关,尤其是大湾区市场。

大湾区贡献逾60%销售金额

2019年,集团合约销售金额约为881.2亿元,同比增长25.8%;已售总建筑面积为464.21万平方米,较上年增长21%;合约销售平均售价达18983元/平方米,较2018年增长4%。

根据第三方研究机构克尔瑞的统计,按合约销售权益金额计,佳兆业集团在2019年中国房企销售排行榜中排名第27位,较2018年底的第37位上升10位,跻身全国销售30强。

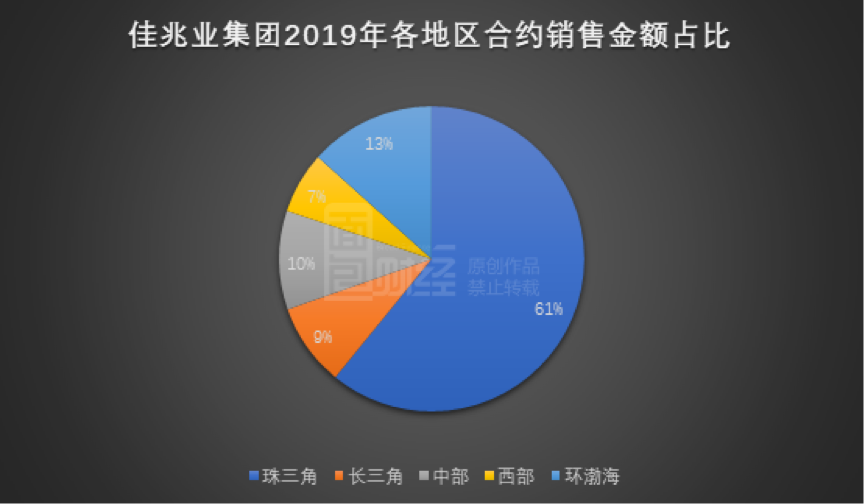

大湾区市场为集团销售主力,贡献逾60%的合约销售金额。2019年,公司珠三角地区合约销售金额536.41亿元,同比增长28.43%,约占到总合约销售金额的61%;另外,环渤海、长三角、中部及西部合约销售金额分别117.78亿元、77.24亿元、92.26亿元及57.51亿元,占比分别约13%、9%、10%及7%。

销售规模提升得益于公司丰富的旧改资源。根据业绩公告,2019年度,包括深圳佳兆业盐田城市广场、深圳平湖佳兆业广场、深圳佳兆业未来城、深圳佳兆业东门新世界及深圳佳兆业坂田城市广场等旧改项目均录得良好销情。

旧改项目集中释放

旧城改造是佳兆业集团在一线及重点二线城市获取土地资源的重要方式。

2019年,佳兆业集团迎来了旧改土地供应的集中释放,包括6个深圳项目、1个上海项目及1个惠州项目在年度内成功纳入土地储备。深圳转化的6个项目,分别位于福田区、龙华区、龙岗区、宝安区及光明区。

业绩发布会上披露的数据显示:2019年,佳兆业城市更新投拓项目19个,令城市更新项目占地面积同比增长约33%,达到近4000万平方米,项目达到147个,对应货值约2.5万亿元。

集团计划每年从城市更新项目中转化80-100万平方米的土地供应开发,2019年共转化8个项目进入土储,可售货值近350亿元,这些项目的转化,令集团实现了旧改在深圳各行政区的全面落地。

佳兆业集团管理层表示,未来集团将继续发挥城市更新领跑优势,推动项目的快速转化。预计2020年,集团将有6个旧改项目计划供地,货值约460亿元;未来1-2年,计划有6个旧改项目计划供地,货值约600亿元;未来3-5年计划有19个深圳及广州、东莞项目供地,货值约4700亿元;长远来看,集团将有约占地面积近3000万平方米的旧改项目陆续进入供地阶段。

土地储备2680万方,集中在高线城市

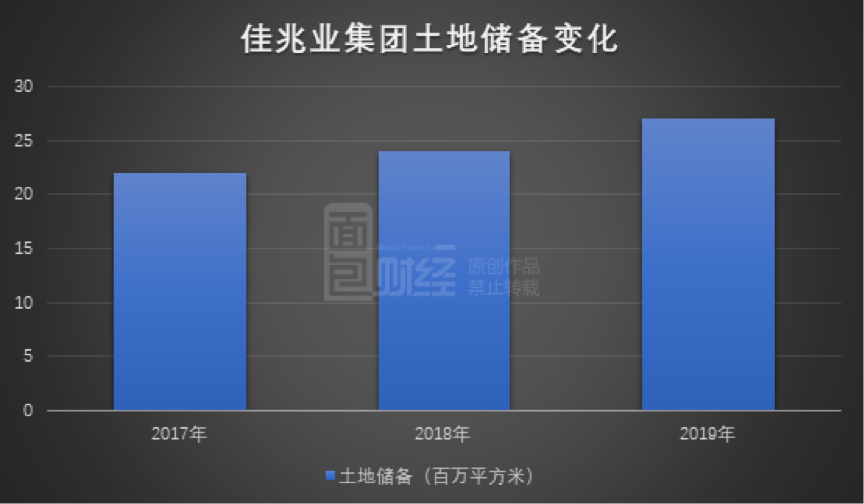

2019年,佳兆业以旧改、收并购、招拍挂的方式共获得30幅地块,应占计容建筑面积约为411.77万平方米,新增项目平均土地成本约为每平方米6609元。

按收购土地权益建筑面积计,大湾区新增土地储备占整体新增土地储备的53%,华中及长三角分别占22%及13%。按收购土地权益代价计,一线城市新增土地储备占整体新增土地储备的41%。

截至2019年末,佳兆业于全国48个城市合共拥有176个房地产项目,土地储备达约2680万平方米;其中大湾区土地储备约1360万平方米,占整体土地储备的51%。而大湾区城市中,深圳及广州作为公司多年来深耕的重点市场,土地储备占比达大湾区市场的35%。

值得一提的是,公司2019年成功于香港屯门青山湾投得一幅住宅用地,首次进军香港住宅市场,进一步完善在大湾区的整体布局。该地块占地面积约14.6万平方呎,最高可建楼面面积约58.3万平方呎。

资本结构改善,净负债率大幅下降

业绩增长的同时,佳兆业以多元化融资以及优化债务结构等方式实现了整体杠杆率的降低,资本结构逐渐改善。

2019年,公司净负债率(借款总额减货币资金再除以权益总额)较2018年年底下降92个百分点,至144%,超预期完成全年降负债目标。

截至2019年12月31日,公司现金及银行存款(包括银行存款、现金及银行结余及受限制现金)369.78亿元,较上年年底增长61.3%,速动比率(现金及银行存款╱短期借款)维持在1.1倍。

与此同时,公司积极拓展境内外融资渠道。

境内融资方面,2019年度,公司获深交所批准逾人民币110亿元的资产支持专项计划额度,并成功发行包括海上航运客票收入资产支持专项计划、购房尾款资产支持专项计划及供应链金融资产支持专项计划合计人民币26亿元。该等产品的票面利率介于5.4%至7.5%,年期介乎1-4年。

境外融资方面,公司于2019年5月获穆迪投资者服务公司、标准普尔评级及惠誉国际评级分别授予“B1”、“B”及“B”发行人评级,展望均为“稳定”。凭借国际信贷评级的基础,公司积极把握海外融资窗口,通过发行长债置换短债,降低短期债务风险。

公司于2019年10月发行的4亿美元优先票据,是中国房地产企业自2015年以来首次在144A条列下发行优先票据。

融资成本明显降低

值得一提的是,公司近期发行美元债的融资利率明显下降,这帮助公司进一步降低融资成本。

公司2020年2月发行的2021年到期、金额为4亿美元优先票据的票面利率仅有6.75%。而2019年2月发行的金额同样为4亿美元、到期日2021年优先票据的票面利率为11.75%。

展望未来,新型冠状病毒疫情的爆发预计将对房地产的短期增长带来压力,集团针对目前局势做出积极部署。在政府政策允许条件下,将调整开盘策略,改变集中开盘模式。同时组织各种类型线上销售,包括线上直播、自主销售平台微信小程式及手机端APP,及联合各大中介平台进行线上销售等,助力消费者购房行动。

鉴于目前的市场状况,佳兆业集团表示,将审慎参与招拍挂及收并购等土地补充机遇,并确保集团现金流安全。同时亦继续强化资金及预算管理,优化成本及开支管理,并持续寻求低成本、多元化的融资渠道。

免责声明:本文仅供信息分享,不构成对任何人的任何投资建议。

版权声明:本作品版权归面包财经所有,未经授权不得转载、摘编或利用其它方式使用本作品。