FX168财经报社(北美)讯 周二(10月11日),知名投资者麦克唐纳(Larry McDonald)说,不要以为最糟糕的情况已经过去。

有传言称随着利率快速上升和股市持续下跌,美联储将转向。二者恐将延续目前的走势。

麦克唐纳是《熊市陷阱报告》(The Bear Traps Report)的创始人,也是《常识的巨大失败》(A Colossal Failure of Common Sense)一书的作者,该书描述了2008年雷曼兄弟(Lehman Brothers)的破产。他预计债券市场将出现更多动荡,部分原因是“今天的全球债务比2018年多50万亿美元。”这将损害股市。

债券市场令股市相形见绌——这两个市场今年都出现了下跌,但由于利率与债券价格之间的负相关关系,利率的上升对债券投资者来说更为糟糕。

来自23个国家的约600名机构投资者在熊市陷阱网站上进行了讨论。麦克唐纳在接受采访时表示,这些基金经理的共识是市场“正在破裂”,美联储将不得不在相当短的时间内做出政策调整。

提到英国债券市场的动荡,麦克唐纳表示,2061年到期的政府债券在去年12月的交易价为1美元兑97美分,8月为58美分,最近几周一度低至24美分。

当被问及机构投资者是否可以直接持有这些债券以避免损失时,他表示,由于衍生品合约追加保证金的要求,一些机构投资者被迫卖出债券,并承受巨大损失。

而且投资者还没有看到反映这些损失的财务报表——它们发生的时间太近了。债券估值的减记以及其中部分资产的损失计入将损害银行和其他机构资金管理公司的利润。

从历史上看,利率并不高

现在,如果你认为利率已经飙升,看看这张图表,它显示了过去30年10年期美国国债的收益率走势:

(图源:FactSet)

随着美联储在2022年收紧货币政策,10年期美国国债收益率大幅上升,但如果你回顾过去30年的情况,这只是一个平均水平。

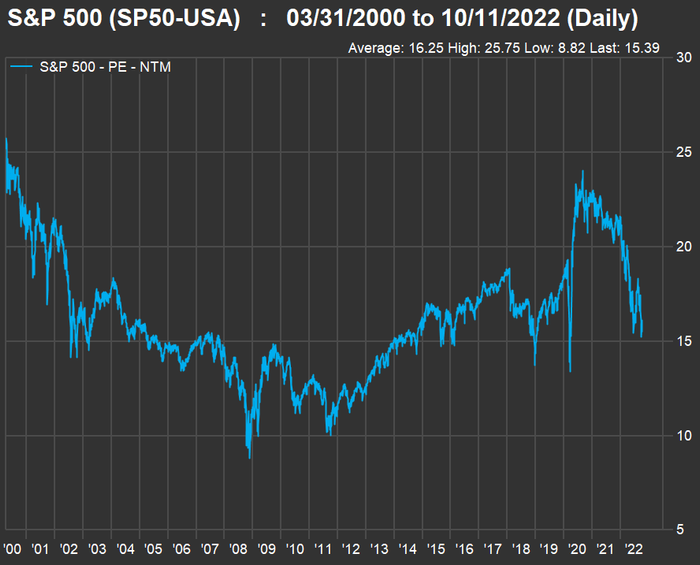

10年期国债收益率与30年期平均收益率持平。现在来看一下自2000年3月31日以来标准普尔500指数SPX的远期市盈率的变化情况:

(图源:FactSet)

该指数的加权远期市盈率为15.4,远低于两年前的水平。然而,与2000年3月以来的平均水平16.3相比,以及与2008年危机时的最低水平8.8相比,这一估值并不算低。

不过话说回来,利率并不一定要很高才会造成伤害

麦克唐纳说,利率不需要达到接近1994年或1995年的水平——正如你在第一张图表中看到的那样——就会造成严重破坏,因为“今天世界上有很多低息债券。”

他表示,“因此当收益率上升时,造成的破坏要比之前央行收紧周期时大得多。”

虽然最严重的损失似乎已经过去,但债券收益率仍有可能走高。

在周四(10月13日)发布下一份消费者价格指数(CPI)报告之前,高盛的策略师警告客户,不要指望美联储会改变政策。美联储今年以来的举措包括将联邦基金利率连续三次上调75个基点,至目前3.00%-3.25%的目标区间。

联邦公开市场委员会(FOMC)也一直在通过削减其美国国债投资组合推高长期利率。在6月、7月和8月每月减持300亿美元之后,美联储从9月开始每月减持600亿美元。在连续三个月以每月175亿美元的速度减持联邦机构债务和机构抵押贷款支持证券之后,美联储从9月份开始每月减持350亿美元。

以斯威夫特(Ryan Swift)为首的BCA Research债券市场分析师在周二的一份客户报告中写道,他们仍然预计美联储在2023年第一或第二季度之前不会暂停紧缩周期。他们还预计高收益(或垃圾)债券的违约率将从目前的1.5%上升到5%。FOMC下次会议将于11月1日至2日举行,11月2日公布货币政策决定。

麦克唐纳表示,如果美联储将联邦基金利率再提高100个基点,并继续在目前的水平上缩减资产负债表,“他们将使市场崩溃。”

美联储或将很快转向

麦克唐纳预计,美联储会对市场对其货币紧缩政策的反应产生足够的担忧,从而“在未来三周内退出”,在11月宣布联邦基金利率小幅上调50个基点,“然后停止”。

他还表示,在11月8日美国中期选举之后,美联储面临的压力将会减少。