FX168财经报社(香港)讯 美联储主席鲍威尔推出紧缩政策后,受到诸多质疑与批评,但他仍然坚持鹰派观点不变。市场从不买单对着干,慢慢转向认输投降,选择加入支持美元做多的阵营,显示出黄金、美元等资产定价利率的策略很可能是错误的,聪明的投资者应该关注美联储资产负债表的动向。

美联储内部似乎度过了非常平静的一周,证券投资组合没有发生重大变化,在联邦储备银行的准备金余额几乎没有变化。

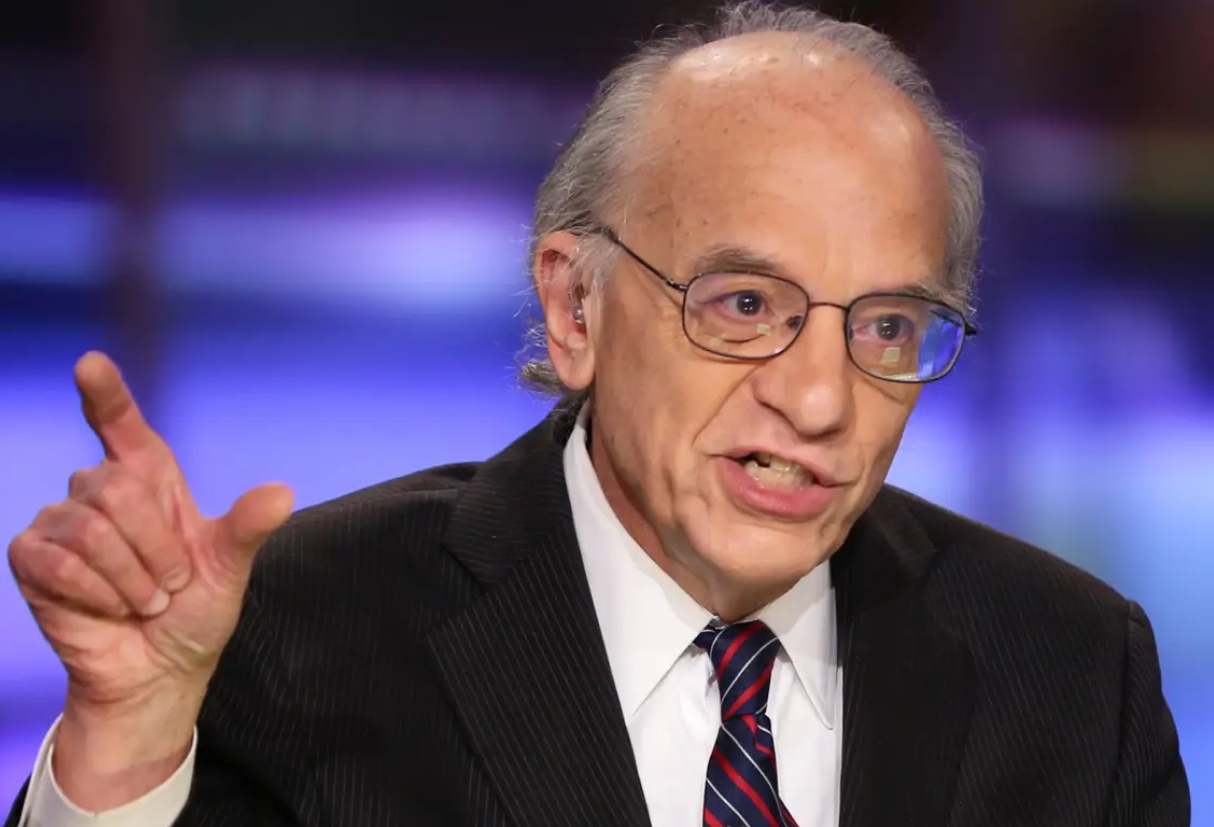

在最近的银行业周,新的、更高的有效联邦基金利率上升,反映了联邦公开市场委员会(FOMC)的最新决定。

有效联邦基金利率现在为4.58%,且步数不断增加。

(来源:FRED)

下一次FOMC会议定于3月21日至22日举行,市场预期美联储政策利率将再上调25个基点。

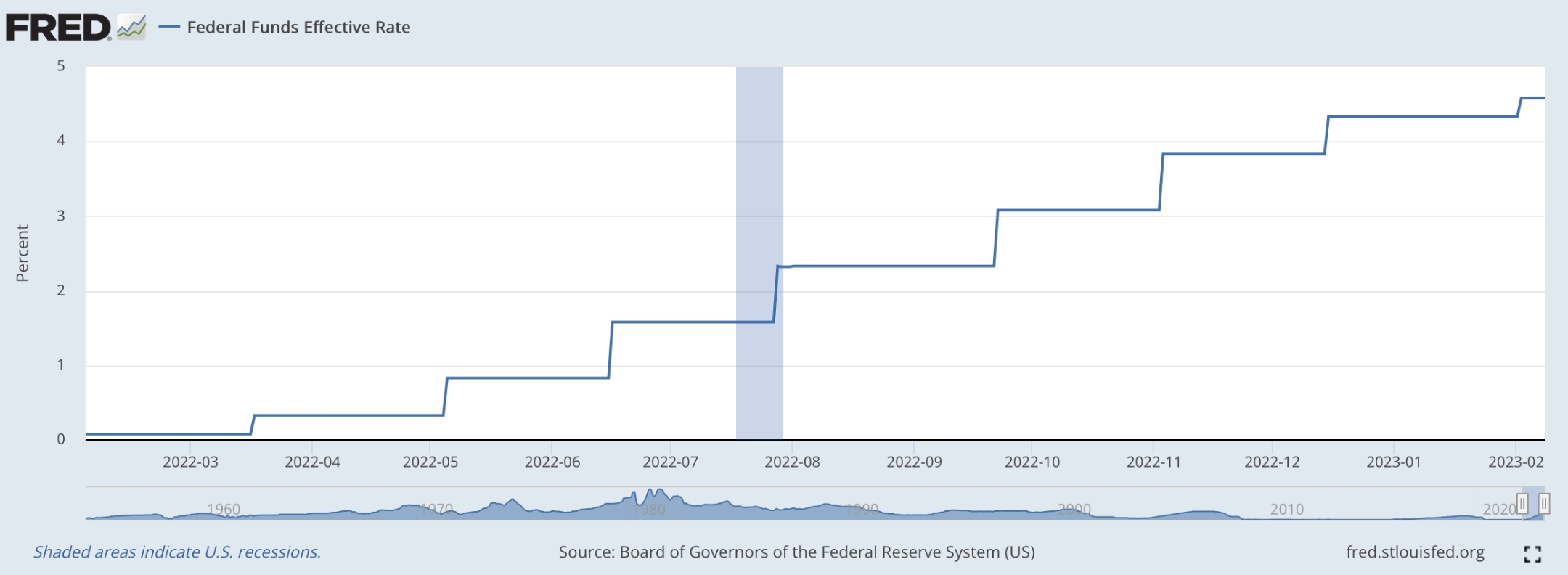

超额储备

商业银行系统中超额准备金的代表,美联储资产负债表上的项目,联邦储备银行的储备金余额,在过去一周几乎没有变化。

但是,自2022年3月中旬美联储真正开始抗通胀以来,商业银行体系的“超额准备金”已经减少约8600亿美元。

(来源:FRED)

但是请注意,商业银行仍保留着超过 3 万亿美元的这些“超额准备金”。

New Finance LLC创始人兼首席执行官John Mason提到,如果要向私营部门提供贷款,商业银行仍然有很多弹药。而且,有迹象表明,随着美联储继续尝试收紧货币政策,银行正在发放大量贷款。

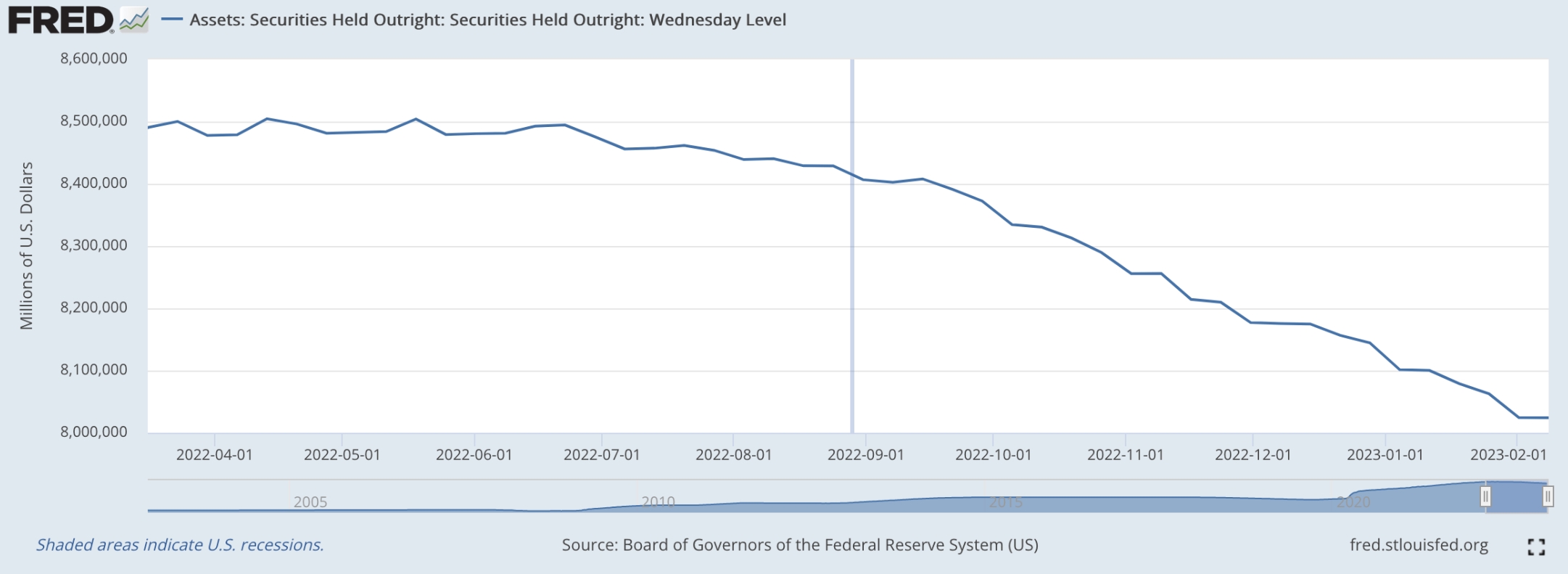

“美联储用来限制银行系统的主要工具,是减少美联储在其证券投资组合中持有的证券数量。”

也就是说,美联储量化紧缩计划的核心是美联储的证券投资组合。自2022年3月16日美联储开始量化紧缩计划以来,证券投资组合已减少近5100亿美元。

在早些时候的讨论中,美联储官员表示,他们希望在2024年初的某个时候将本轮证券投资组合减少约1.5万亿美元。

他们是否会实现这一目标还有待观察,这是美联储在减少其证券投资组合方面取得进展的图表。

(来源:FRED)

从图表可以证明一个事实,证券组合的稳步缩减是量化紧缩计划的实质,证券组合以相对稳定的速度下降。

主导关于美联储正在做什么的讨论的问题是,美联储将在多长时间内继续“坚持”这一量化紧缩计划。许多投资者押注美联储将在不久的将来“改变”这一政策立场。

没错,也就是所谓的“转向”。

Mason解释:“当然,我们在这个特定时间不知道这个特定问题的答案。”

“但是,该政策的关键是美联储是否继续允许证券从其投资组合中耗尽。我认为,关键不在于美联储将有效联邦基金利率提高多高。”

“因此,我认为,聪明的投资者应该关注美联储如何管理其证券投资组合,而不是有效联邦基金利率的具体水平。”

目前看来,美联储似乎只会继续下去,再继续下去。

但是投资者需要注意2月的每周数据,继续跟踪美联储对其资产负债表的处理。