FX168财经报社(北美)讯 过去一周,金融市场迎来风雨交加的一周,先是美联储主席鲍威尔在国会作证时发表鹰派言论,将市场对3月的加息预期推升至50个基点。随后,美国公布的非农等一系列数据显示出降温迹象,加之硅谷银行意外爆雷,市场转而开始押注3月份将仅加息25个基点。

展望下周,央行观察人士应该会对3月13日这一周的数据感到满意,因为如果数据足够疲软,这可能会迫使两家央行认真考虑在下次会议上暂停加息。澳洲联储主席和英国央行行长都提出了暂停加息的可能性,并强调了下一批数据的重要性。澳大利亚将公布家庭支出和就业报告,而英国将公布关键的通胀数据。

美国通胀报告将受到高度关注,其可能决定美联储将加息25个基点还是50个基点(或者可能押注最终利率为6%)。

欧洲央行将举行货币政策会议,投资者希望该央行在这次会议上将更清楚地说明其在5月会议之后的收紧步伐。

此外,围绕硅谷银行倒闭事件的发展无疑将继续吸引全球关注。Dakota Wealth高级投资组合经理Robert Pavlik表示:“通胀报告存在不确定性,硅谷银行的倒闭引发了更多疑虑,人们担心这可能是一个更大的问题,市场面临着更多的混乱和不确定性。”

需要注意的是,从当地时间本周日开始,北美地区开始实行夏令时,因此从下周一开始,美国和加拿大金融市场交易时间和经济数据公布时间将较冬令时提前一小时。

以下是过去一周要闻盘点:

美联储主席鲍威尔在参众两院银行委员会作证时发表了非常鹰派的言论

联邦基金期货暗示美联储加息50个基点的可能性超过70%

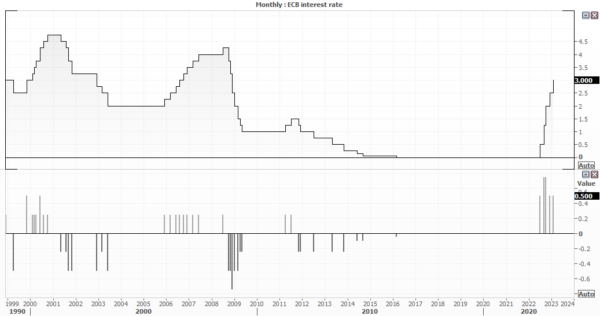

欧洲央行成员霍尔兹曼呼吁再4次加息50个基点(这将使利率从3%升至5%)

2年期国债收益率自2007年以来首次超过2%

加拿大央行成为第一个暂停紧缩周期的主要央行,将利率维持在4.5%

澳洲联储加息25个基点,将利率提高至3.65%

澳洲联储主席洛维在一次演讲中表示,该央行正在接近一个可以考虑暂停紧缩周期的时刻

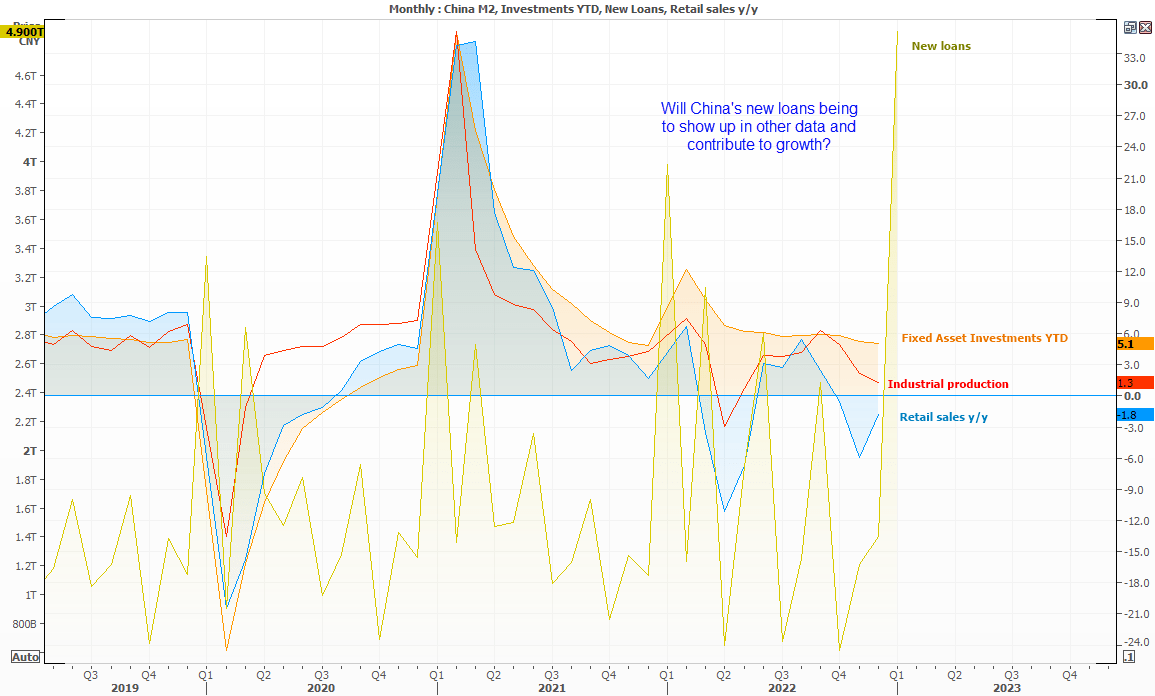

中国政府预计2023年的经济增长将在5%左右(以历史标准衡量较低,但相对于2022年的3%来说较高)

以下是下周的关注要点:

欧洲央行预计将加息50个基点 未来加息步伐成焦点

欧洲央行几乎肯定会在下周四连续第三次加息50个基点,将存款利率提高至3.0%,为2008年以来的最高水平。然而,未来的道路可能会变得更加复杂,因为管理委员会内部鹰派和鸽派之间的分歧越来越大。最近,我们看到货币市场完全消化了4%的最终利率,这为5月份再次加息50个基点敞开了大门。但一些成员一直在呼吁4次加息50个基点,将利率提高至5%。

下周五公布的欧元区通胀最终数据预计将证实,剔除食品和能源价格的核心CPI跃升至7.4%——在欧洲央行鹰派看来,这是一个天文数字。然而,鸽派成员担心借款成本飙升可能会对希腊和意大利等较弱成员国造成影响。

与其他国家一样,由于大多数主要央行的加息周期已持续一年,有关适当加息速度的辩论日益激烈。速度过快有硬着陆的风险,但如果速度过慢,为第二轮效应让路,则可能更加危险。

欧洲央行将在会议后公布其最新的季度工作人员预测,看看通胀预期将以多快的速度降至2%的目标将是一件有趣的事情。但更大的问题是,欧洲央行行长拉加德是否会暗示5月再次加息50个基点,因为如果不这样做,就意味着鸽派可能会赢得这场争论。

这样的结果可能会对欧元产生轻微负面影响,但影响不大,因为欧元利率到年底仍可能达到4.0%的最高水平。

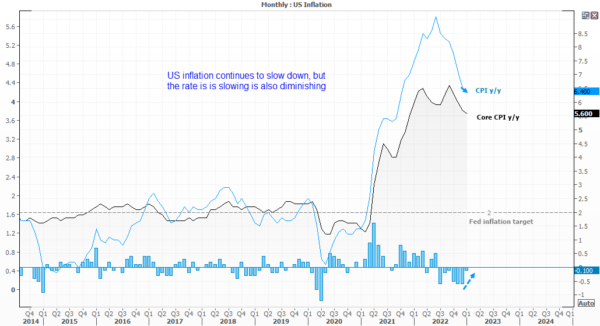

美国通胀数据仍是一个热门话题

在一系列热门的劳动力市场和价格数据公布后,市场对美联储“更长期内维持更高利率”的押注并没有减弱,将终端利率的预期推高至5.65%的新周期高点。美联储主席鲍威尔对市场对加息预期的转变表示赞赏,并为最早在3月会议上重新加速紧缩步伐打开了大门。

因此,下周二的消费者物价指数(CPI)将至关重要,因为它们将决定FOMC成员是投票支持加息25还是50个基点。1月份,CPI增速放缓幅度小于预期,引发了人们对高通胀持续时间将超过预期的担忧。2月份的预测也指向了一个类似的缓慢过程,因为整体CPI和核心CPI预计都将环比增长0.4%。

下周三将公布生产者价格指数(PPI),以及2月份零售销售数据。在1月份消费出现出人意料的强劲反弹后,投资者将密切关注这是昙花一现,还是在利率上升的情况下消费者仍在继续消费。

其他数据方面,纽约联储和费城联储将分别于下周三和下周四公布制造业指数,将为3月初制造业表现提供一些线索。营建许可和新屋开工数据将于下周四公布。下周五将公布工业生产数据和密歇根大学3月消费者信心调查初值。

在强于预期的CPI报告的支持下,美元可能会再次上涨,但在3月21-22日美联储会议之前,美元的涨幅可能会减弱。

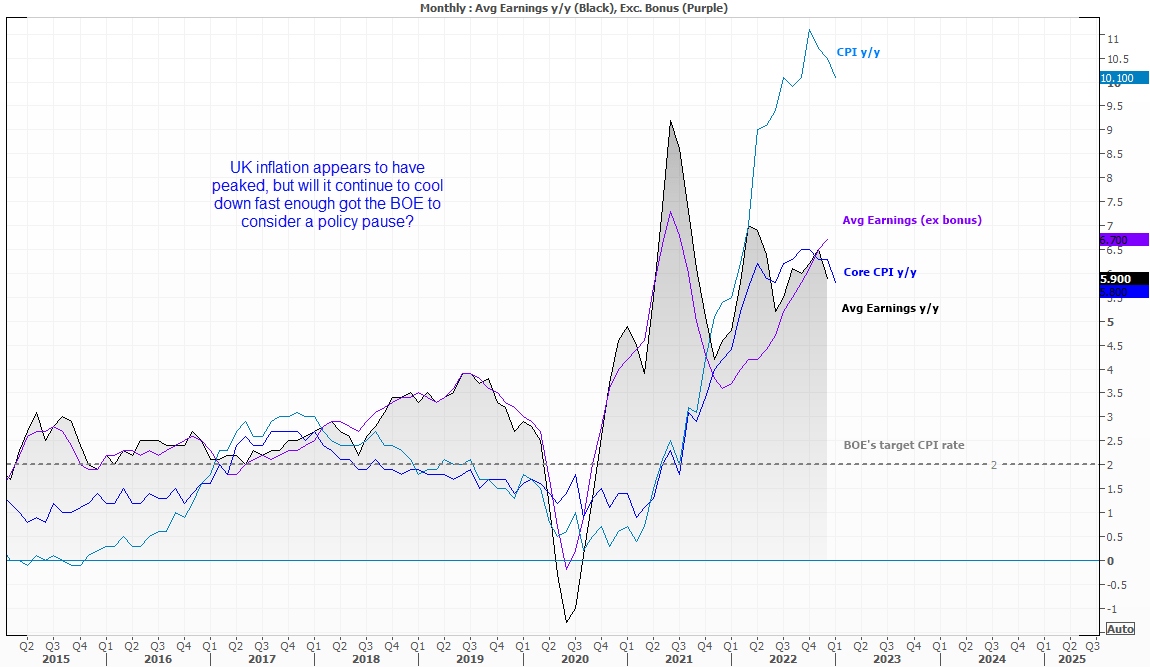

英国通货膨胀和春季预算会动摇英镑吗?

英国的通胀似乎已经见顶,但现在的关键问题是,通胀是否会像英国央行所希望的那样,以足够快的速度持续放缓。在3月2日的一次讲话中,英国央行行长贝利重申,整体通货膨胀“预计将在今年剩余时间大幅下降,尤其是在下半年”,但如果通货膨胀比预期的更持久,就需要进一步收紧政策。

为了强调下周二英国通胀报告的重要性,贝利表示,他们需要“密切关注国内通胀压力”,“在我们下次政策会议之前将会有进一步的数据出炉”,然后他说,“我会警告不要暗示我们已经完成了提高银行利率的任务,或者我们将不可避免地需要采取更多措施。进一步提高利率可能是合适的,但还没有决定。”

简而言之,这份通胀报告可能会决定英国央行在3月3日的会议上是加息还是暂停。

此外,下周三的春季预算报告也可能会为英镑吸引更多关注。

在去年9月份的上一份预算带来的动荡之后,在新财务大臣亨特更安全的领导下,投资者感觉平静多了。自从担任特拉斯和她的财政大臣留下的烂摊子的清理工作以来,亨特一直没有改变他对财政纪律的信念,所以大幅减税的可能性非常低。

然而,有猜测称,由于政界对英国低迷的增长前景越来越失望,亨特可能会宣布对企业的税收优惠,以鼓励更多的投资。亨特还面临着将能源价格保障延长至4月之后的压力,有迹象表明他将维持这一支持,但也有可能从目前的慷慨水平缩减。

对英镑来说,一个有利于增长但控制开支的预算将总体上是积极的。

中国将于下周三发布大量数据

中国为2023年设定了5%左右的“温和”增长目标,这表明雄心勃勃的GDP目标的时代已经结束。这表明,经济增长将主要受到重启效应的推动,政府没有推出新的大规模刺激措施的计划。下周三公布的数据预计将显示2月份经济进一步反弹。

投资者将仔细研究零售销售、工业生产和投资等数据,以评估实现这一目标的可能性有多大。工业生产预计将增长2.6%,而零售销售额在上个月收缩后可能反弹3.4%。

考虑到市场重新开放,市场可能预期数据将有所改善,而强劲的数据可能提供一种风险偏好氛围,给股市和油价带来支撑,因为这表明全球经济增长将更加强劲。但反过来也是如此,疲弱的数据让市场担心经济放缓,并打压人气。

澳元和纽元处于数据警报状态

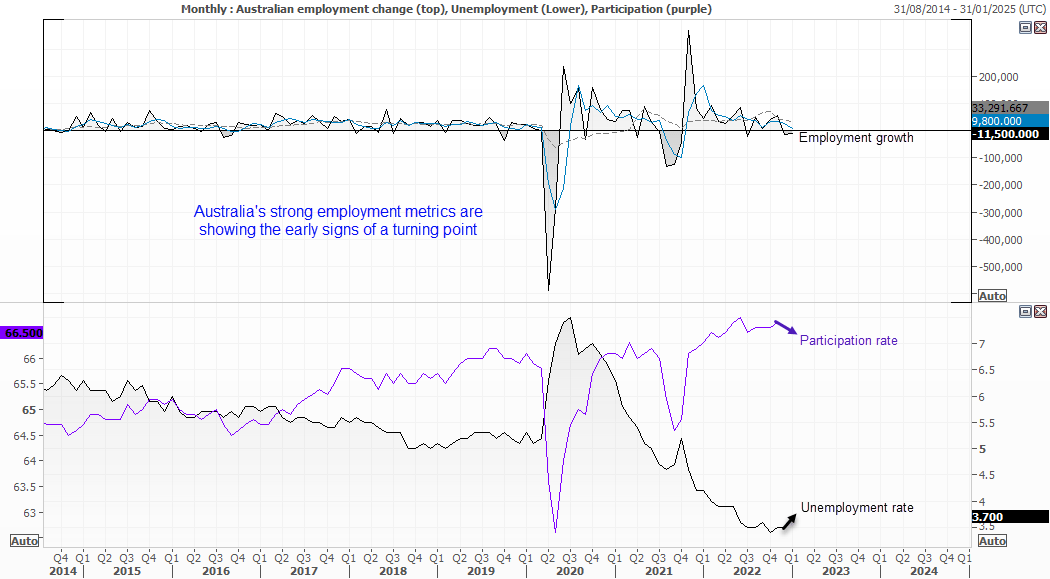

随着澳洲联储进行了25个基点的鸽派加息,对就业表示欢迎,以及洛威谈到了暂停紧缩周期的可能性,对澳洲联储观察人士来说,即将发布的数据比以往任何时候都更重要。家庭支出正在走软,但仍然是“不确定性的来源”,但下周二的数据走软可能对ASX 200指数有利,对澳元不利,因为这符合“澳洲联储暂停加息”的主题。如该数据表现糟糕且下周四公布的就业报告表现疲弱,这可能是好事,因为这意味着澳大利亚经济的裂缝继续扩大,加息确实开始产生影响。

如果中国2月份的数据令人失望,对中国敏感的澳元可能会下跌,因为市场担心澳大利亚经济复苏步履蹒跚。但澳元交易员也将密切关注下周四公布的国内就业数据。澳大利亚经济在1月份减少了11.5万个工作岗位,因此如果2月份的报告疲软,将降低人们对澳洲联储在下次会议上加息的预期。

塔斯曼海对岸的新西兰将于下周四公布第四季度GDP数据。但这些数据可能并不一定会对新西兰联储的加息预期产生重大影响,除非出现非常大的偏差。

尽管新西兰联储没有像其他央行一样软化其鹰派言论,但它已经是过去一年里最激进的央行之一,因此其终端利率大幅上升的空间有限。新西兰联储也不太可能突然转向鸽派立场,因此,货币市场没有太多因素可以反映这两个方向,这意味着纽元将主要与全球风险基调保持一致。

备注:以上图源均来自Forex.com。