FX168财经报社(香港)讯 在过去的几周里,美国与欧洲银行业的垮台占据整个金融头条版面。美联储主席鲍威尔与美国财长耶伦周一(3月20日)发表联合声明,强调美国银行体系的资本和流动性头寸都很健康。但新债王冈拉克(Jeffrey Gundlach)在亚市午盘前发出警告,称市场不买单说法,美债抛售潮尚未触底,恐怕将出现继续下行的风险。

鲍威尔、耶伦联合声明

声明提到:“美国银行体系的资本和流动性状况良好,美国金融体系具有弹性。我们一直与国际同行保持密切联系,以支持它们的实施。”

这不是当局第一次介入并保证美国银行业的安全。上周耶伦告诉国会,银行体系仍然“稳健”。她甚至断言,美国人可以对这些银行中的资金充满信心。

(来源:推特)

此外,在谈到瑞信与瑞银的交易时,鲍威尔和耶伦称这是必要的。他们认为此举意在安抚金融市场。政府官员写道:“我们欢迎瑞士当局今天宣布支持金融稳定。”

瑞士国家银行对这笔交易也有类似的看法,据该行称,该安排是控制经济风险和重获市场信任的最有效途径。

该协议是在硅谷银行和签名银行倒闭导致美国银行系统不确定性的情况下达成的,这进一步促使当局进行干预以挽救未投保的储户。

与美国政府一起,英格兰银行和欧洲中央银行行长拉加德称赞,瑞士当局的行动迅速。

瑞银将以30亿瑞士法郎收购瑞士信贷,因为AT1债券在创纪录的保释中被清空;瑞士政府提供90亿瑞郎担保;瑞士央行提供1000亿瑞郎的流动性支持。

美联储宣布与所有主要央行开通每日美元互换额度,以“协调中央银行行动以加强美元流动性的提供” 。加拿大银行、英格兰银行、日本银行、欧洲中央银行、美联储和瑞士国家银行今天宣布一项协调行动,通过常设美元流动性互换额度安排加强流动性供应。

延伸阅读:美国大内乱!拜登与巴菲特紧急谈判 鲍威尔遇11道指控吁“独立调查” 6张图看黄金、美股与债券奇迹

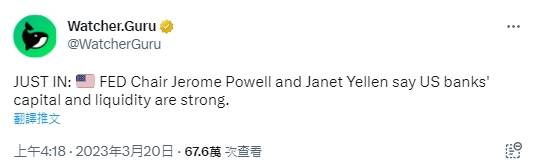

“如果美国10年期国债收益率跌至3.37%以下,它们将进一步走低,愿你生活在有趣的时代,”冈拉克讽刺地写道。

(来源:推特)

截至周一亚市午盘,美国10年期国债收益率报在3.433%,美国2年期国债收益率则报在3.882%。

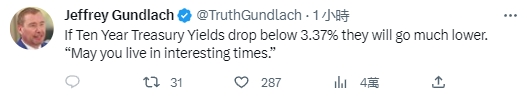

“从图表上看,美债收益率似乎还没有触底,糟糕。”

(来源:推特)

冈拉克继续补充:“彭博社报道,愚蠢地继续持有瑞士信贷纾困债券的枪手对他们即将被消灭感到愤怒,照照镜子,这就是责备所在,需要学习如何管理风险。”

在上周四接受访问时,冈拉克如此说道:“考虑到事态的发展,我认为经济衰退最多可能在四个月内到来。近几个月,债券市场一直在发出衰退信号。2022年10月开始,美国2年期国债收益率就已经超过了美国10年期国债收益率,形成了倒挂的形态。”

通常而言,短期和长期债券收益率的倒挂都是经济衰退的前瞻预测指标。

此外,近期美国银行业的危机也加剧了市场的动荡。目前,市场已经降低了对美联储加息的预期,因为投资者预测联储官员可能不愿意继续激进加息,避免给金融体系带来更多压力。

对冲基金大佬、避险基金经理人阿克曼(Bill Ackman)此前警告,惊慌的存户纷纷挤兑,将存款转入大型银行,但大型银行却又把钱拿来援助摇摇欲坠的第一共和银行,此举恐反而导致金融机构之间的风险传染(financial contagion)。

为抑制高通胀,2022年美联储迅速加息,导致美债收益率不断飙升、美债价格大跌,加上流动性不足等问题,外国持有美债的比例已从2008年48%的高点降到至今不到30%,且未来恐持续下探。

日本,中国、英国、比利时等同样持有大量美债,持有规模全球排名前10名,2022年美债大跌使其净值缩水。过去一年里,除了欧洲少数国家,大部份的亚洲债权国因亚币走跌、汇率波动,均减少手中持有的美债。

此外,从2022年7月以来,2年期美债收益率一直高于10年期美债收益率,也就是所谓收益率曲线倒挂,这主要是源自于投资者对未来行情感到忧虑,进而倾向买进长期债券避险,也代表经济恐面临衰退风险。