FX168财经报社(亚太)讯 彭博社报道,中国市政债券市场违约金额创下8000亿美元历史新高,中国地方债务市场不透明角落的违约率飙升,令那些以为这些证券有国家隐性担保的投资者陷入困境。尽管有政府支持,散户投资者仍难以获得偿付。

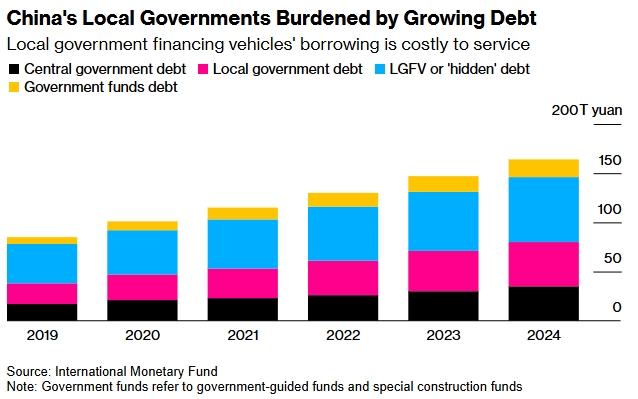

2023年,面对地方政府融资部门发行的大量坏账,中国中央政府采取了行动。中央政府允许地方政府发行约2.2万亿元人民币,约合3090亿美元的新债券,以帮助偿还债权人,并命令国有银行提供额外的再融资支持。

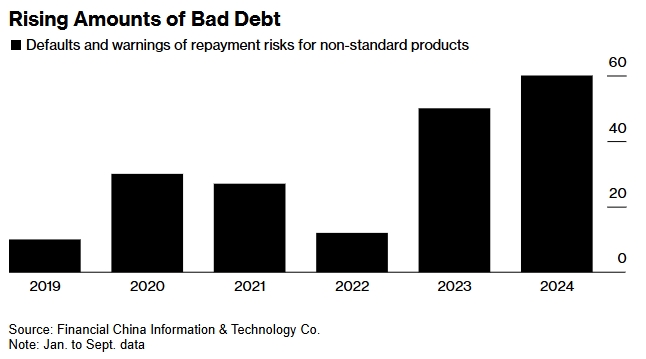

这些措施将借贷成本推至历史最低水平,投资者纷纷涌入市场,争相购买债券和贷款。但有一个领域并未得到解决。所谓的非标准产品(即未公开交易的固定收益投资)的失败率飙升至创纪录水平。虽然没有官方统计该领域的规模,但分析师估计约为8000亿美元。

(来源:Bloomberg)

“事实证明,违约对于许多散户投资者来说代价高昂,”彭博社指出。

中国的城镇和省份都使用所谓的地方政府融资平台(LGFV)为道路和港口等基础设施项目提供资金。然而,地方政府融资平台资助的项目不一定能赚钱。这使得它们依赖于政府的支持。

数据显示,今年前9个月,已有60只与地方政府融资平台挂钩的非标产品出现违约或出现偿付风险警告,较上年同期增加20%,创2019年以来最高水平。

此类债务的发行人一般不披露总金额。今年FCI&T统计的60起案件中,有40起没有公布任何数字。其余20起违约或警告偿付风险的产品总额约为45.5亿元人民币。

这与地方政府融资平台发行的公开交易债券形成了鲜明对比。地方政府优先考虑这些证券,因为它们受到机构投资者的青睐,而且从未出现过违约。由于非标准产品通常以私募形式出售给投资者,地方政府帮助它们的动力较小。

(来源:Bloomberg)

标普全球评级董事总经理Laura Li表示:“尽管中国出台了一系列政策来解决地方政府融资平台债务问题,但这些政策需要确保地方政府融资平台公共债券的偿还,因为它们是资本市场的一部分。如果它们违约,将危及金融稳定和社会稳定。”

持有违约债务的投资者还有一线希望。

据知情人士透露,中央政府正在考虑允许地方政府在 2027 年前发行高达 6 万亿元人民币的债券,为表外债务进行再融资。如果发生这种情况,地方政府融资平台就有可能扩大对非标准产品的支持。不过,这并非板上钉钉,一些分析师对此表示怀疑。

信用风险分析提供商Belt & Road Origin (Beijing) Tech Co.联合创始人Wang Chen表示:“如果新一轮削减隐性债务的承诺真的得以实现,地方政府在需要支持任何产品时,仍会优先考虑地方政府融资平台债券,而不是非标债券。新计划对非标债券市场的影响将取决于政策支持的实际规模,以及如何在不同地区和实体之间分配这些资源。”

很多违约事件都发生在信托行业。信托基金产品通常不上市,通过银行和证券公司等渠道销售给企业、金融机构和高净值个人,最低投资门槛为100万元人民币。它们通常每年或每半年定期支付固定金额,期限为6个月至5年。

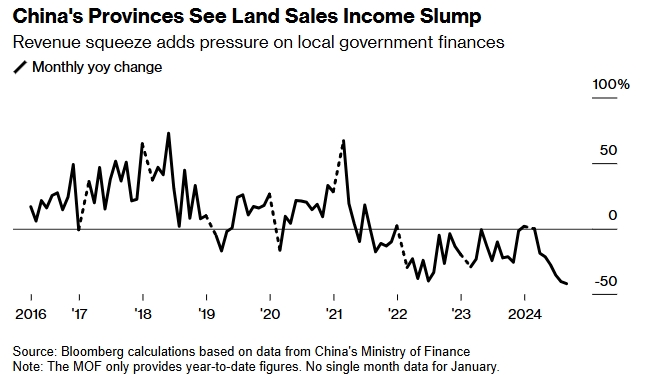

地方政府融资平台转向非标准产品,是因为中国经济放缓和土地销售大幅下降导致地方政府资金越来越紧张。监管机构加强了对地方政府融资平台债券销售的限制,迫使它们寻求替代产品。它们通常为非标准产品支付7-8%的利息,而上市债券的利息为3%。

标普的Li表示:“尽管成本高昂,但地方政府融资平台肯定需要通过非标准渠道融资。但它们的政策优先级较低,因此违约率仍然很高。”

(来源:Bloomberg)