FX168财经报社(亚太)讯 风险投资基金和私募股权基金在科技繁荣时期筹集资金投资中国,但现在它们正面临越来越大的困境。有些基金已经没有时间让投资者的资金发挥作用,而且收益也越来越少。多家基金寻求“撤出”中国,随着北美养老金退场,它们在华的资金池已经萎缩。

彭博社报道,多家专注于中国市场的美元基金正在商谈延长投资期限,以便基金管理人能够更灵活地配置资本,并找到更好的退出时机。

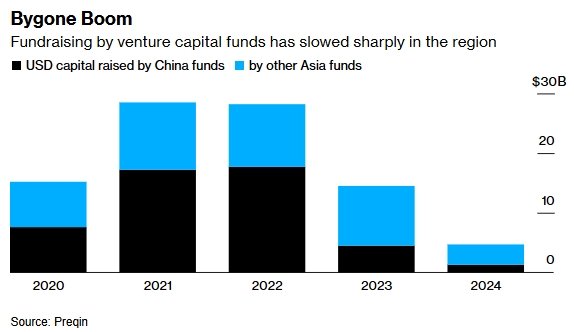

随着全球投资者普遍撤出或限制对中国的投资,亚洲资产的私募融资大幅放缓。数据提供商Preqin指出,从2020年到2022年,当中国仍是风险投资热点时,总部位于中国的美元私募股权基金筹集了超过2600亿美元。

大多数私募股权和风险基金都有条款要求其经理在3-5年内投入资金,因为此类基金的寿命通常为7-10年。问题是,过去几年,中国上市公司和私营企业估值大幅下滑,给许多基金的回报造成了压力。

据知情人士透露,与中国科技巨头腾讯控股有限公司共同投资的风投公司腾讯Plus Partners正在商谈延长旗下一只基金的投资期限一年,此前该公司至少已经这样做过一次。

该基金的主要支持者包括加拿大养老金计划投资委员会。

另一家专注于早期中国企业的知名投资机构——总部位于北京的真格基金,据其他知情人士透露,最近将旗下一只美元基金的投资期限从原来的3年延长了2年。

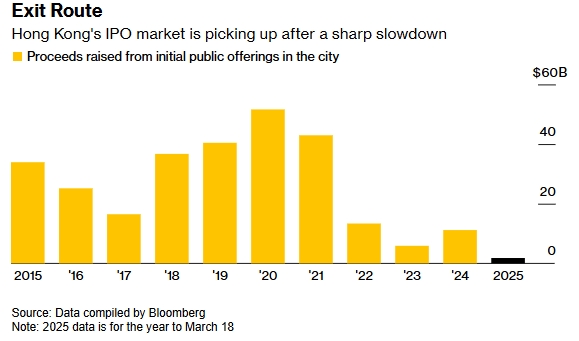

美媒提到,基金在中国寻找投资目标的时间越来越长,部分原因是它们没有明确的退出路径。香港首次公开募股市场多年来一直处于低迷状态,直到最近才有所起色,中国监管机构对公司上市计划的批准也非常缓慢。许多初创公司即使在寻求海外公开募股(IPO)时也需要中国证券监管机构的批准。

在中国投资的艰难环境导致基金的普通合伙人之间的利益不一致。

拥有决策权的GP每年可获得管理费,管理费最初是根据其投入基金的资本计算得出的。GP则根据基金业绩回报获得附带收益。

LP对决策的控制有限,如果基金经理被迫在不利条件下投入资金,LP就会蒙受损失。因此,为了延长基金的投资期限,LP通常会尝试与GP协商降低管理费。

风险资本和私募股权经理筹集新基金的资金也变得更加困难,这意味着他们将来赚取的费用将减少。

Preqin数据显示,2024年,11家中国美元风险投资基金筹集了13亿美元,占亚太地区总额的28%。相比之下,2021年有62家基金筹集了172亿美元,占该地区总额的60%。

(来源:Bloomberg)

数据显示,截至2024年的五年间,中国私募股权基金筹集的资金占亚洲资金总额的一半以上,但下降幅度却降至仅19%。

由于北美养老金撤出中国,风险投资和私募股权基金的资金池已经萎缩,而地缘紧张局势加剧可能导致其他大型投资者继续观望。

知情人士在2月份表示,由于投资者兴趣低于预期,源码资本(TikTok所有者字节跳动有限公司最早的支持者之一)将其融资目标减半至约1.5亿美元,这是该公司遭遇挫折的最新迹象之一。

“我们看到一种趋势,人们延长基金的期限,因为他们无法让投资组合公司通过IPO退出或交易出售,”香港律师事务所Cooley专门从事基金咨询的Pang Lee表示。“市场流动性一直很差,所以很多资产都停滞了。”

(来源:Bloomberg)

中国公司在公开市场的惨淡表现,让初创公司在IPO期间获得更高估值的难度加大。尽管截至周一,纳斯达克金龙中国指数今年以来上涨近20%,但仍比2021年2月的峰值低约61%。

有时,LP之间也会出现分歧,他们在决定是否延长基金投资期时可能有不同的目标。

Cooley的Lee表示:“有些LP不希望清算,有些不希望降价,有些则希望获得分配,这就是利益分歧的原因。”

Lee提及,即使有二级市场,由于与买家在定价上存在分歧,基金也难以通过此类方式出售资产。

情况可能开始好转,今年2月,中国国家主席习近平在会见国内知名科技企业家后承诺支持民营企业。中国本土人工智能(AI)领军企业DeepSeek的崛起引发的兴奋情绪改善了投资者的情绪,并推动科技股上涨,这可能会对私营公司的估值产生积极的溢出效应。

目前判断投资者情绪的转变是否会促使全球投资者再次增加对中国的长期配置还为时过早。

“对于很多中小型GP来说,在目前的市场环境下,他们筹集资金的能力受到了一定程度的阻碍。这意味着他们退出的动力也会减弱,”德勤专注于私募股权的董事总经理Sam Padgett表示。

“讽刺的是,人们不投资的原因之一是投资委员会对退出选择缺乏信心。五年后,我们会把资产卖给谁?”