许多人关注的都是通胀上升、利率上升、供应链问题、乌克兰战争、欧洲问题和中国问题。美联储主席鲍威尔(Jerome Powell)预测,2023年之前还会有更多加息,这让许多人认为前景太不确定,无法进行投资或预期股价大幅上涨。

然而,股票通常是对6到12个月后的预期做出反应,而不是对今天发生的事情做出反应。投资者的行为已经为强劲而长期的上升趋势的开始奠定了基础。这一基础的基石是投资者从6月到10月形成的双底格局。这是一个经典的模式,表明在下跌20%或更多后,抛售理论已经耗尽。

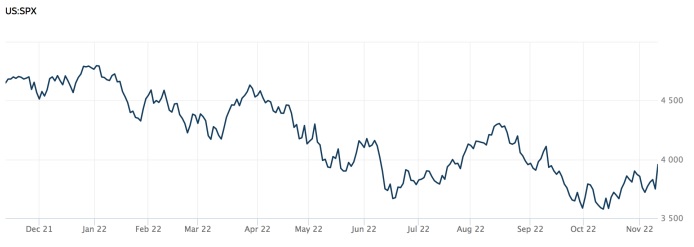

买盘进场后形成第一个低点,因为恐惧的卖家抛售了他们的股票,将其拉低到有吸引力的水平。这种情况发生在6月中旬,从下面《华尔街日报》的标普500指数图表可以看出。随后,股价会在数周内回升。在熊市中仍有很多不确定性,因此随着价格上涨,买盘放缓。这导致价格再次开始下跌。极度悲观情绪中的压力和压力意味着,有些人就是无法抗拒卖出的诱惑。他们没有纪律去考虑更长期的情况,所以他们陷入了每天的波动之中。在某一点上,股票价格再次变得有吸引力,因此买家进场创造了另一个低位。

基础的第二部分发生在股价在10月13日下跌2%,然后以3%的涨幅收盘时。这被称为“关键逆转日”。基础的第三部分是当股价在“关键逆转日”之后继续上涨。当这样的两个明显的低点发生的时间间隔至少为4周,与前一个低点的距离不超过4%时,这是一个信号,表明抛售已经耗尽,新的上升趋势已经开始。看看10月13日的低点和之后的反弹。

上周的报告解释道,道琼斯工业平均指数(DJIA)在10月份创下了1976年以来的最大月度涨幅,涨幅达14%。今天,标准普尔500指数上涨5.54%,美国中型企业标准普尔400指数上涨5.79%。美国银行业指数ETF (BKX)也上涨了5.75%。纳斯达克综合指数上涨7.35%。像这样广泛的日涨幅是非常罕见的!上一次出现这样的日上涨是在2020年4月,当时股价正从新冠疫情导致的34%的跌幅中复苏。如果你还记得的话,标普500就是这样六个月后又回到历史高点。

之前的报告已经告诉你,情况是如何建立一个积极的结果,就像这样。我之前的报告,如“一个惊喜可以发生在任何时刻”(10月6日),“股市就像一个螺旋弹簧”(10月13日),“在通胀下降和利率见顶的边缘”(10月20日),“钟摆开始掉头”(10月28日),向您提供导致道琼斯工业平均指数46年来最强劲的月度涨幅和今天最大的单日涨幅之一的证据。证据不是我的观点。证据是,投资者的行为与投资者在其他重大市场下跌期间的反应如何相比较。情况总是有点不同,但在市场严重下跌时,人们的反应非常相似。这是因为人类的本性几千年来都没有改变。

虽然我们可以考虑的因素有很多,但影响股价的两个最重要的因素是利率和油价。油价已经从今年早些时候124美元的高点降至88美元,因此在降低燃料价格方面已经取得了重大进展。然而,美联储今年继续将利率提高了近4%,以对抗不断上升的通货膨胀。通胀率已经在下降,但投资者似乎希望看到更多这方面的证据,以确信美联储即将结束加息。

许多商品的价格在去年3月见顶,此后开始回落。现在离明年三月份只有4个月了。因此,4个月后通货膨胀可能会明显降低。一些非常有名望的专家甚至警告说,明年初可能出现通货紧缩。9月初的一份最新报告解释了27个通胀指标中有26个刚刚下降,这表明通胀全面下降。今天,投资者得到了这个消息,这是我一直在写的惊喜。今天公布的数据显示,美国通货膨胀率已连续4个月下降,降幅超过预期。通货膨胀率从6月份9.1%的峰值降至上个月的7.7%。今天对股价的剧烈反应表明,这是一种催化剂,可以改变投资者的看法,从半空的杯子变成半满的杯子。投资者心态发生转变的不仅仅是股票。债券收益率出现了自2009年金融危机以来的最大跌幅。美元也大幅下跌。

像这样的投资者情绪的转变是极其重要的!在金融危机的底部,当大型银行花旗集团宣布他们将在2009年3月9日公布季度盈利时,就启动了一个新的牛市。当天,股市开始了为期两年的强劲反弹。今天的通胀消息很可能成为催化剂,为本轮反弹创造更多上行动力,使价格再次刷新历史新高。许多人认为,在2020年新冠疫情后,股价不会如此快地回到历史高点。不要低估股价在这样的增长周期中的作用。

许多专家表示,2009年3月之后的强劲反弹将在一两个月内消失。你可以期待现在很多人会再说一遍。在长期下跌的过程中,出现过多次强劲的单日反弹。那么,我们怎么知道这是熊市中的反弹还是真正的反弹呢?答案很简单。自10月中旬以来的上涨和今天的上涨发生在股价走出经典双底模式之后,这一事实让我们尽可能地相信,本轮熊市已经结束。

你可能会认为,美联储表示他们将继续加息到2023年,那么利率怎么可能会达到峰值呢?2021年9月,美联储理事会多数成员预测2022年不会加息。两家表示利率将上调0.25%,一家表示利率将上调0.5%。今年到目前为止,他们实际上已经将利率提高了近4%,而还有一次会议要开。

今年春天,鲍威尔表示,他们不会将利率提高0.75%。在那之后,他们实际上已经四次加息0.75%!在搜救队工作了20年之后,我学会了对我可以信任的人给予足够的关注。当我在黑暗中用绳子挂在悬崖上时(为了安全起见,我们总是有两个完全独立的绳索系统,每一个都能承受绳子上十倍的重量),我想知道控制每个绳索系统的人是否有经验和能力。我曾在离地面几百英尺的高空挂在直升机下方200英尺的绳子上。我必须信任飞行员、机器和直升机上的搜救人员,如果直升机遇到麻烦,他们可以松开绳子把我放下。在许多其他情况下,我也必须信任我的同事。我很难相信一个让我失望的人,或者其他真正让我失望的人。谢天谢地,这种情况几乎从未发生过。

因此,当美联储所说的与他们所做的完全不同时,他们现在突然会遵守诺言,这说得通吗?在2018年12月初,鲍威尔曾表示,他继续加息。在股价在2018年平安夜下跌20%后,鲍威尔在1月初表示,他将基于数据而不是预先计划的策略来做出决定。有一种行为模式是所有投资者都必须知道的。我很难相信他们说的话。因此,如果我们不能相信美联储,我们能相信谁或什么?

加拿大央行和美联储的决策者并非超人。他们只是对经济和市场如何运作有丰富经验和知识的男男女女。然而,有许多债券投资者也有同样的知识和经验。因此,债券投资者对经济数据的反应与央行官员的反应类似。这就是为什么2年期美国国债一直是未来利率走向的一个很好的指南。该债券的收益率在11月7日达到了4.72%的峰值,今天收于4.34%,下跌了0.38%。请参阅下面Y图表中该债券的1年期图表。

目前美国联邦基金利率为4%,这意味着美联储只需加息近0.25%,就能接近4.34%的水平。2022年10月20日投资周报的标题是“在通胀下降和利率见顶的边缘”,是因为美国债券的指标完全被超卖。这表明,目前的价格已经考虑到了通胀的最坏情况。白线是过去20年的月度振荡指标。红绿条表示债券价格。黄色箭头表示振荡指标的水平与以往一样低。这是债券价格即将上涨的信号,这意味着利率将下降。

债券的完全超卖状态是今天债券收益率下降的主要原因。(债券价格在利率上升时下跌,在利率下降时上涨。)这意味着债券市场的利率可能已经见顶。这一点很重要,因为许多长期抵押贷款利率都是基于债券市场的走势。加拿大央行和美联储只控制非常短期的利率。

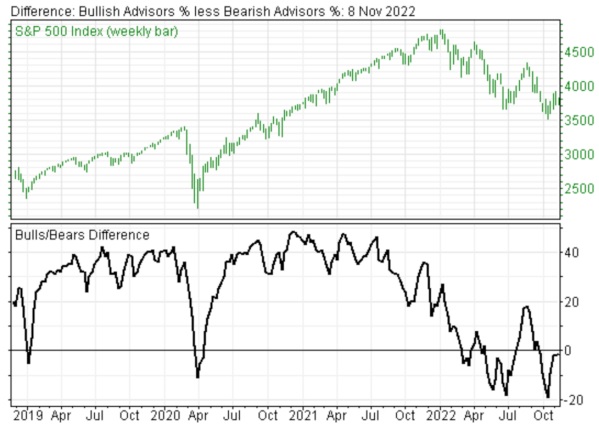

牛市开始的另一个重要基础是投资者情绪。乐观情绪已经减弱,悲观情绪已经上升到从以往来看熊市已经结束的程度。这进一步证明,目前的价格已经考虑到了最糟糕的情况。请看投资者情报(Investors Intelligence)的图表。

下面的黑线显示了乐观的程度。你可以看到,最近跌破了2018年12月股市被抛售20%和2020年初新冠肺炎疫情导致股市被抛售34%期间的水平。这些事件发生后,股价迅速上涨。逆转发生在2019年1月,因为鲍威尔在2018年12月的低点几周后改变了立场。

由于央行采取了降低利率和增加金融体系流动性的所有措施,股价在新冠肺炎引发的抛售后飙升。美联储的快速反应意味着市场不需要经历双重探底过程就能形成低点。这一次,市场只能靠自己的力量来应对抛售。没有任何干预。这就是为什么这次形成了双底,而不是2018年和2020年。

你可以看到,乐观情绪已经从多年来的低点回升。这是一个积极的发展,因为它意味着信心正在恢复。综上所述,越来越多的人确认10月13日开始新一轮牛市。历史表明,如果你有条件,现在是投资现金和开设账户的绝佳时机。如果我能帮上什么忙,请随时打电话给我。朋友,周末愉快!