FX168财经报社(北美)讯 华尔街最顽固的多头之一,在周四美国公布改变游戏规则的10月通胀数据后,阐明了他为何认为美股可以持续上涨至年底的理由。

Fundstrat研究主管Tom Lee在周五(11月11日)给客户的报告中称,尽管“通胀论者”怀疑10月份低于预期的通胀数据能否重现,但Fundstrat认为最新的通胀报告可能是美联储压制物价压力之战的转折点,有三个原因。

这些原因包括消费者价格指数(CPI)逐月“明显放缓”,耐用品通胀“牛鞭式”回报,以及医疗保险成本的收缩。

Lee表示,这些迹象表明,通胀在未来几个月将“大幅放缓”。他补充称,如果一切顺利,美国经济“三到四个月”的核心CPI将环比增长0.3%。

10月份,不包括食品和能源价格的核心通胀率环比增幅降至0.3%,低于华尔街预期的0.5%。

Lee表示,10月通胀数据最重要的结果是,美联储不再“走马灯”,这可能会让加息步伐有更大幅度的放缓。最终,他指出,“在12月之后暂停的理由更充分。”

市场分析人士一直在寻找美联储可能暂停大幅加息、甚至可能采取降息行动的迹象,因为华尔街普遍认为,这将有助于结束今年股市和债市的熊市。

自今年年初以来,美联储已将联邦基金利率(华尔街的一项关键基准利率)上调了3.75个百分点,包括连续四次75个基点的“大幅”加息,其中包括本月早些时候的一次大幅加息。

通胀数据放缓将对美联储主席鲍威尔的下一步行动产生重大影响,Lee认为美联储即将暂停升息,这将抵消美联储成员近期的强硬言论。

“在2022年的大部分时间里,美联储未能在遏制通胀方面取得可衡量的进展,但一系列重要领先指标显示,通缩/软通胀即将到来。10月CPI是‘硬’数据与‘软’数据同步的第一个月。”

除了10月CPI报告增加了美联储暂停或至少放缓激进加息的可能性外,它还增加了经济软着陆的可能性,这与美联储即将破坏经济的市场共识背道而驰。

所有这些都将支撑风险资产,特别是股票,估值支持未来进一步上行。

Lee表示,即使美联储暂时将利率维持在5%以上,从“仓促加息”到“可预测但可能持续更长时间”的转变,也更容易受到股票估值的影响。

芝加哥商品交易所的美联储观察(FedWatch)工具显示,联邦基金利率交易员预计,利率将在3月份达到5%的峰值,并至少持续到2023年第四季度。

Lee表示,通胀走软也可能有助于股市,因为它可以避免经济陷入深度衰退,并增加美联储引导美国经济“软着陆”的可能性。

Lee和他的团队表示,最新一轮上涨可能会持续50天,并帮助标普500指数上涨25%,因为投资者相信美联储加息最糟糕的时期已经过去,美联储可能会在明年初“暂停”加息。

Lee表示,自1871年以来,10年期国债收益率为3.5%-5.5%时的平均市盈率为19倍。截至11月4日,标普500指数的远期和远期市盈率分别为16.1倍和17.8倍。这意味着还有进一步的上涨空间。

“如果通胀已经触底,估值和获利都将限制股市,”Lee表示。

Lee提出的上涨25%的预期将推动标普500指数创出略低于5000点的历史新高,而历史经验表明,这并非不可能。

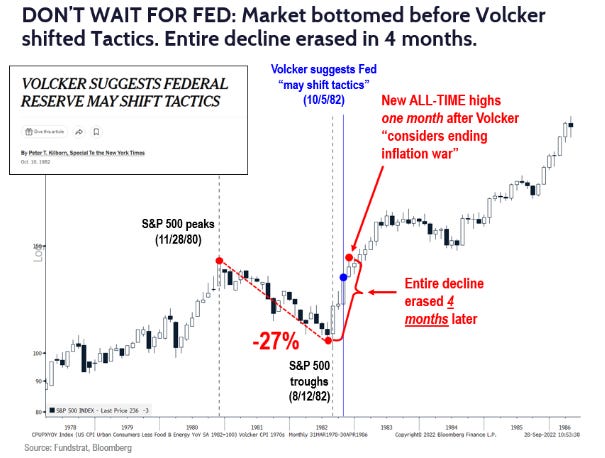

“回想一下,1982年,在1982年8月的最后一个低点之后,标普500指数在4个月内达到历史新高,抹去了整个27个月的熊市。这是一次垂直反弹。垂直方向,”Lee提醒投资者。

(来源:Fundstrat、彭博社)

Lee总结道,尽管美联储可能尚未战胜通胀,但股市具有前瞻性,早在1982年通胀结束的几个月前,股市就已经“嗅出”了通胀结束的迹象。

Lee在2022年上半年的大部分时间里都坚持自己对股市的乐观前景,但在3月份承认自己“太乐观了”,并继续强调为什么股票估值看起来有吸引力。

美国股指周四创下两年多来的最佳表现,标普500指数上涨逾5.5%,纳斯达克指数上涨近7.4%,道琼斯指数上涨逾1200点。美股三大股指周五涨跌不一。