在新冠疫情爆发之后,为减缓病毒传播而制定的社交隔离政策导致全世界各国的经济活动急剧放缓,失业率迅速上升。在疫情于今年年中达到高峰的时候,据世界银行估计,新冠肺炎疫情所带来的巨大冲击,以及防控措施所造成的经济停摆,可能导致全球经济2020年萎缩5.2%,随之而来的是全世界范围的宽松货币政策,并且人们一度认为这种宽松的货币政策会持续相当长的时间。但是最新的经济数据与经济预测显示当时的分析过于悲观。2020年12月,美联储将今年的GDP预测中值从9月的-3.7%调高至-2.4%,失业率从7.6%调低至6.7%。这预示着全球经济复苏比之前猜测的更快,美联储也有可能会更快进入加息通道。

相比次贷危机,这次新冠疫情所带来的经济衰退幅度更大,中国GDP增速在一季度同比下降6.8%,美国GDP在2020年2季度出现了超过30%的环比下滑,这远高于两国在次贷危机期间任意一个季度的环比下滑。但是,这一轮的经济衰退持续时间较短,次贷危机后美国以及其他主要经济体陷入了数个季度的衰退。与之相对,中国经济在今年1季度出现大幅下滑后,在2季度显着回升,以美国为代表的发达国家在放宽社交隔离政策后,国民经济在3季度也开始复苏。

本文通过对比新冠疫情和次贷危机期间的美国经济活动指标、物价指数和就业指标,考察当前美国经济复苏处于那个阶段,在此基础上推测加息时点。结果表明:当前美国经济增速复苏程度大约相当于次贷危机后的2010年,通货膨胀复苏程度大约相当于2010年,失业率相当于2014年。从经济增长和通胀数据来看,美国经济走势与次贷危机后政策强刺激下的快速反弹期(2008年3季度至2009年4季度)类似。由于次贷危机导致居民资产负债表受损严重,在刺激政策退出后,2011年美国地产再次下滑,经济随后进入漫长的居民资产负债表修复期。不同的是,新冠疫情危机的风险主要来源于供给层面,居民和企业杠杆率相对平稳。如果未来疫苗能够推动经济恢复正常,美国经济可能反弹速度会超出市场预期。我们认为市场暂时没有考虑美联储加息预期,但是从明年年底至2022年1季度,美联储可能会给市场释放一定的加息信号。

一、美国经济基本面复苏进展:经济增长、通货膨胀、失业率

美国在2008年遇到了次贷危机,来自金融市场的冲击迅速蔓延到了实体经济,全球的经济数据也突然恶化。着名投行贝尔斯登与雷曼兄弟先后于该年破产。这是在新冠疫情之前离我们最近的一次全球大型经济危机。这次新冠疫情带来的危机与次贷危机不同,主要是由于物理阻隔,导致供给能力下降,消费衰退。在这部分,我们将比较经济活动指标、物价指数和就业指标在这两次危机期间的表现,以及它们如何影响美联储在次贷危机期间的货币政策,从而对疫情后美联储的加息时点进行预判。

当前美国经济增速复苏程度相当于次贷危机后的2010年。为了更好地反映即时的经济活动变化,我们没有使用常用的每季度更新的GDP指标,而是使用了每周由美联储更新的每周经济指数(WEI)来衡量经济活动。这一指标是通过一些计量方法从十个重要的日数据和周数据(主要有消费、就业和生产数据)里面来提取一些信息,从而获取对当季GDP同比增速的最新预测。图1展示了这一指标在两次危机期间的走势。可以发现,这一指标在非疫情期间一般高于0,在新冠疫情之前在3左右,这与近几年美国同比GDP增速基本一致。在疫情的最高峰,也就是2020年4月底,该指数跌至-12,预示即时的GDP同比增速约为-12%,远低于次贷危机期间的-3%。可见这次危机的冲击大于次贷危机。在次贷危机后,该指标在2009年6月中旬到达谷底后经过20周左右回到0以上,之后保持高位,美联储在2015年12月进行了次贷后的第一次加息,在那个时间点,这个指标保持高位已经有300多周。而这个指标从疫情后至今还没有回到0。

图1每周经济指数WEI(周)

数据来源:美联储数据库。

当前美国通货膨胀复苏程度相当于次贷危机后的2010年。本文使用由美联储达拉斯分行提供的修正后个人消费支出物价指数(PCE)来衡量物价指数。这个数据相比于核心通胀率,并没有完全剔除能源食品价格的影响,仅仅剔除了来自能源食品价格的异常值,这个指标的优势在于能更好地反映经济周期,是美联储利率决策的重要指标。图2展示了次贷危机发生后直到第一次美联储加息期间的物价指数环比增速,也展示了新冠疫情期间的物价走势。可以发现,次贷危机发生后,物价水平快速下滑,但是相比于图1内反映的经济活动指标,幅度较小,并且波动更大。在经济活动指标陷入谷底后的15个月左右,物价指数增速也达到谷底,并且持续了相当长的时间。2020年新冠疫情爆发后,物价指数在疫情高峰时有快速下滑,但是这个下滑也和次贷危机时一样,不是一次性的大幅下跌,而是由几次反复所构成。在3月大幅下滑至1%后,迅速反弹,近期又快速下滑,比疫情高峰时的环比增速更低。在次贷危机期间,美国物价指数增速是在危机高峰后的18个月左右到达最低谷,之后又有几次反复,最后在谷底后的90个月进入加息,从这个指标看,当下我们所处的是次贷危机后第18个月左右的阶段,考虑到美联储在次贷危机后很快遇到了欧债危机,这放缓了美联储的加息步伐。这次新冠疫情带来的危机暂时看来不会像次贷危机那般具有引爆下一场类似危机的能力。从物价指数增幅来看,美国在危机后的30个月到达可能加息的区间(PCE增幅在1%到2%左右,这与加息时的物价增速大致相当)。从这点可以看出,美联储加息没有那么遥远。考虑到这次疫情的经济波动较大,速度较快,从物价指数的角度来,第一次加息可能出现在2022年上旬。

图2物价指数的年化环比增速(月)

数据来源:美联储数据库。

当前美国劳动力复苏程度大约相当于次贷危机后的2014年。为了更好地反映就业市场数据,本文同时使用了失业率和劳动参与率。失业率衡量了没有工作且在积极找工作的人占总工作的人的百分比,但是有一个比较严重的问题就是没有考虑一部分对找工作失去信心的人群。劳动参与率是经济活动人口(包括就业者和失业者)占劳动年龄人口的比率。当失去信心的劳工人数上升时,尽管失业率这时会下降,但是这不是一个经济体所希望看到的。我们需要同时观察总体失业率和劳动参与率,才能完整的认识美国劳动力市场恢复情况。

图3和图4分别展示了失业率和劳动参与率在次贷危机和新冠疫情期间的表现。在次贷危机之后,失业率的上升是一个缓慢的过程,经过1年左右的时间上升到最高值10%左右,此后缓慢下滑。在新冠疫情期间,失业率直接从4%左右在短短的几个月内飙升至14%,但是失业率的回落也非常快,到今年11月,失业率已经回落到6.5%,接近2014年水平,但是这并不代表就业市场的稳健,从劳动参与率来看,美国在次贷危机后,劳动参与率一度快速下滑了2个百分点,之后又由于经济结构的改变,劳动参与率一直在下滑,但是在2015年左右企稳,保持在63%附近,在新冠疫情之前,这个数字非常稳健。新冠疫情后,劳动参与率快速下降了2个百分点,近期反弹相对有限,没有明显的上升趋势。由此可见,就业市场距离回复到疫情前还有一定的距离。

来自税收和长期失业率的数据也反映美国劳动力市场还没有全面复苏。2020年5月,美国分析师发现联邦预扣所得税同比下降33%,由于联邦预扣所得税与工人的工资直接相关,这一数据也在当时触发了人们对于官方失业率数据真实性的质疑,很快便有研究指出五月美国官方失业率数据低估了至少3个百分点。11月,联邦预扣所得税同比增速依然下降10%。这表明尽管美国失业率已经下降到了2014年水平附近,但是该数据能否真实反映劳动力市场还有待观察。美国的长期失业率也反映了虚弱的就业市场,据美国劳工统计局11月的数据,将近400万美国人失业了27周或更长时间,在总失业人口中占比为37%,远高于疫情前的均值20%,这表明3月以来失业的美国人再就业的艰难。

图3美国失业率数据

数据来源:美联储数据库。

图4美国劳动参与率

数据来源:美联储数据库。

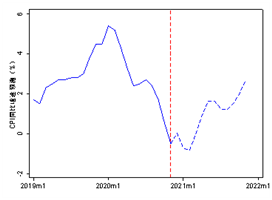

二、基于伯南克规则预测的加息时点

伯南克规则是对于泰勒规则的修改。泰勒规则由学者约翰·泰勒所提出,该规则认为央行制定的名义利率应该与通胀和通胀目标的差值、产出缺口相关。之后,伯南克对泰勒规则进行了修正。一是赋予产出缺口更高的权重,二是用个人消费支出物价指数(PCE)来衡量通胀水平。在计算理论的联邦基金利率时,核心PCE与产出缺口是必要的数据,伯南克采用当时时间节点上所能得到的预测值替代了当前已知的的实际值。图5展示了我们基于文献与数据自行计算的伯南克规则下的理论联邦基金利率。在次贷危机期间,理论联邦基金利率保持了长期的负值,在该时间段内,美联储维持了0利率,第一次加息是在2015年年底,这与图中的曲线所吻合,理论联邦利率就是在该时间段由负转正,这展示了这个法则的预判能力。对于这次新冠疫情带来的经济危机,我们发现理论联邦基金利率在新冠疫情期间急速下跌,进入负值,但是之后的恢复非常迅速,该指标会在2022年1季度回复到正值,因此,基于这个法则,我们预测美联储将于2021年年底至2022年年初进行第1次加息,这与之前的分析非常接近。

图5伯南克规则显示的理论联邦基金利率

数据来源:美联储数据库。

综上所述,我们认为近期美国经济数据已经明显回暖,根据次贷危机后美联储对于经济指标的反应来看,可能在2022年初美联储会释放加息预期。当前美国经济和通胀已经进入复苏通道,不过劳动市场的恢复可靠性还有待观察,虽然失业率已经明显下降,劳动参与率却低于危机前,个税增速和长期失业率低迷也反映美国劳动力市场还需要一段时间才能完全走出疫情的阴霾。与此同时,根据美联储的伯南克规则,美联储可能会在2022年年初左右加息,这与其他经济指标给出的结论基本一致。

[1]肖立晟系九方金融研究所首席经济学家,中国社科院世经政所全球宏观经济研究室主任。

[2]尤众元系九方金融研究所宏观研究员,北卡罗莱纳州立大学经济学博士。

2020-12-22