FX168财经报社(香港)讯 全球债券与美国债券一样,已经发出经济衰退的信号,一个衡量全球收益率曲线的指标至少20年来首次出现倒挂。

彭博社编制的全球债券综合分类指数显示,到期时间在10年或以上的全球主权债券的平均收益率,已经低于1至3年期限的平均收益率。

值得注意的是,根据2000年以来的数据,这种情况以前从未发生过。

(全球收益率曲线至少自2000年以来首次出现倒挂 来源:彭博社)

收益率曲线倒挂通常被视为经济衰退的前兆,原因在于投资者因对经济前景的悲观情绪而将资金转向较长期债券。

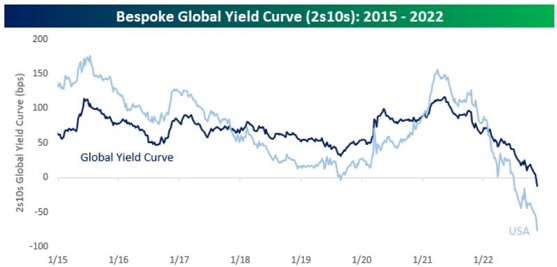

研究机构Bespoke Investment Group编制的全球收益率曲线也发出类似信号。该收益率曲线描绘了世界上15个最大经济体经购买力平价GDP加权的平均名义收益率。

深蓝色线条为15大经济体2年与10年平均收益率之差,浅蓝色线条为美国2年与10年国债收益率之差。

(图片来源:Bespoke Investment Group)

自2014年Bespoke开始跟踪该收益率曲线以来,其2年期/10年期收益率在近期首次出现倒挂。

Bespoke表示:“美国收益率曲线的反转引发了人们对美国经济衰退的担忧,但随着全球多数最大经济体的收益率曲线出现反转,全球衰退的可能性似乎越来越大。”

随着世界各地的政策制定者承诺进一步收紧货币政策,以抑制不断上涨的消费价格,衰退担忧正在加剧。

道明证券(TD Securities)利率策略师Prashant Newnaha说:“被通货膨胀担忧所麻痹的央行行长们将把现金利率维持在限制区间的时间更长。这将是当前收益率曲线趋平的关键催化剂。”

更多加息举措

欧洲央行行长拉加德(Christine Lagarde)周一(11月28日)暗示可能会进一步加息。拉加德声称,如果欧元区通胀已经见顶,她会感到惊讶。同一天,多位美联储官员的言论表明,利率有可能需要提高。

当地时间周一,美联储副主席布雷纳德(Lael Brainard)表示,在全球通胀的不确定性增加的情况下,美联储必须应对通胀预期持续高于2%目标的风险。

美联储“三号人物”、纽约联储主席威廉姆斯(John Williams)表示,美联储会采取更多的行动遏制通胀。尽管最近供应链面临的挑战有所缓解,通胀率仍然“太高”。

圣路易斯联储主席布拉德(James Bullard)表示,金融市场低估了决策者明年更激进加息的可能性。布拉德周一重申美联储至少需要加息至5%-7%区间的底部才能实现限制经济增长,进而遏制通胀的目标。

德意志银行(Deutsche Bank)首席经济学家David Folkerts-Landau带领的德银策略师团队在伦敦表示,德国可能已经陷入衰退,而美国可能在明年年中进入衰退。

渣打银行(Standard Chartered)首席策略师Eric Robertsen称,预计2023年上半年全球将出现经济衰退。

全球收益率曲线出现倒挂之际,债券市场正经历反弹反弹,因为市场预期,经济放缓将促使政策制定者放缓甚至停止加息。

彭博全球债券综合指数11月上涨5%,有望创2008年以来最大月度涨幅。

周二,美国长期国债收益率维持在10月初触及的低点附近,收益率曲线接近几十年来最倒挂的水平。由于企业寻求出售期限较长的债券,美国国债收益率曲线小幅趋陡。

聚焦鲍威尔讲话

周三,美联储主席鲍威尔将就美国经济前景和就业市场发表讲话。在美联储连续四次加息75个基点之后,鲍威尔的讲话或对美联储是否在12月将基准利率提高50个基点或更高的市场预期做出回应。

分析人士指出,由于美国当前通胀率仍远高于美联储2%的通胀目标,鲍威尔可能会在任何有关利率的声明中强调明年利率或进一步上升。

美联储11月会议纪要显示,绝大多数美联储官员同意在未来放缓加息步伐。但关于最终需要将利率提高到多高的观点并不明确,政策制定者认为有必要将利率提高到比预期更高的水平。

三菱日联前瞻鲍威尔讲话称,本周的主要事件风险包括美联储主席鲍威尔的主题演讲,届时他将讨论经济前景和劳动力市场。预计鲍威尔主席将发出类似上次FOMC会议后的鹰派政策信息,当时他淡化了放缓加息步伐的重要性,并警告称,利率可能不得不升至比先前计划更高的峰值。

Macro Policy Perspectives的创始合伙人Julia Coronado表示:“鲍威尔可能会在本次演讲中对维持鹰派货币政策的态度更为强势,并可能指出劳动力市场失衡的范围。”