FX168财经报社(香港)讯 为支持美国企业和家庭,美联储委员会周日宣布将提供额外资金以支持合格的存款机构,帮助确保银行有能力满足所有存款人需求。美国财政部也联合美联储和联邦存款保险公司(FDIC)发表联合声明。正在采取果断行动,通过增强公众对美国经济的信心来保护银行系统。但金融市场发出最严厉警告,小银行恐将继续挤兑爆雷,并开始破坏美国四大银行的流动性。

耶伦和鲍威尔还宣布,硅谷银行的所有储户都将获得救助,纽约Signature银行的储户也将获得救助,该银行刚刚倒闭,其储户将在援引“系统性风险例外”后恢复健康。在收到FDIC和美联储董事会的建议并与总统协商后,耶伦批准采取行动,使FDIC能够以充分保护所有储户的方式,完成其对硅谷银行的决议。从周一(3月13日)开始,储户将可以使用他们所有的钱,与硅谷银行的决议相关的损失不会由纳税人承担。

“我们还宣布纽约Signature Bank的类似系统性风险例外情况,该银行今天已被其州特许机构关闭。该机构的所有存款人都将变得完整。与硅谷银行的决议一样,纳税人不会承担任何损失。”

虽然储户是安全的,但债权人和股东并不安全,股东和某些无担保债务人将不受保护。高级管理人员也已被免职。根据法律要求,存款保险基金为支持未投保的存款人而遭受的任何损失,将通过对银行进行特别评估来弥补。

最后,美国联邦储备委员会周日宣布,它将向符合条件的存款机构提供额外资金,以帮助确保银行有能力满足所有存款人的需求。

换句话说,美联储的加息周期已经死去,下一轮大规模流动性注入即将到来。这也意味着美联储、财政部和FDIC刚刚经历了近期历史上最具破坏性的屈辱。就在4天前,鲍威尔还告诉国会他可以加息50个基点,而市场现在正在使用纳税人的资金来救助那些因为它们而倒闭的银行,这意味着甚至美联储也不知道当前状况为何。

对冲基金经理比尔·阿克曼(Bill Ackman)发布一条非常长的推文,强调将引发恐慌、混乱和更多抛售。

“美国政府没有大约48小时的时间来纠正一个即将无法挽回的错误。”

“如果摩根大通、花旗或美国银行在周一开盘前收购SVB,我认为这种可能性不大,或者政府不会为SVB的所有存款提供担保,那么你将听到的巨大吸吮声将是,基本上所有未投保的人都被撤回来自除系统重要性银行(SIB)以外的所有银行存款。这些资金将转移到SIB、美国财政部(UST)货币市场基金和短期UST。由于无风险UST的收益率比银行存款高得多,因此已经存在将现金转移到短期UST和UST货币市场账户的压力。这些提款将耗尽社区、区域和其他银行的流动性,并开始破坏这些重要机构。”

(来源:推特)

ZeroHedge也表态:“虽然我们通常不同意阿克曼所说的大多数事情,但正如我们周四在硅谷银行突然和令人震惊的倒闭之前所解释的那样,他在这里的观点是正确的。”

金融市场出现一个越来越有争议的问题,即SVB与银行系统其他部分之间的区别。“SVB专注于为技术相关的初创企业提供银行服务,多年来由于利率处于零下限,这些科技初创企业从IPO、二次发行、SPAC筹资、风险投资和收购等流动性事件中获得大量现金,他们中的许多人将现金存入SVB。”

大多数商业银行通过吸收存款(短期借款)和发放贷款(长期贷款)来运作。SVB吸收了存款,但并没有提供很多贷款。这在一定程度上是因为新技术初创企业往往没有固定资产和可靠的现金流,无法吸引可靠、优质的借款人。部分原因是在零利率环境下,现金从投资者手中递给了他们。

SVB本可以将存款存入美联储储备或国库券,但他们支付的金额相对较少。因此,该银行转而购买较长期的、通常是安全的资产,如国债和抵押贷款支持证券。

当利率为零时,科技初创企业可以承诺花费数年时间构建人工智能、机器学习、飞行出租车、机器人来照顾老人,然后在遥远的未来赚到很多钱,这是一项有吸引力的业务主张。当利率上升时,今天的1美元变得比明天的1美元更好,因此投资者开始要求现金流。随着美联储加息,投入科技初创企业的资金枯竭。

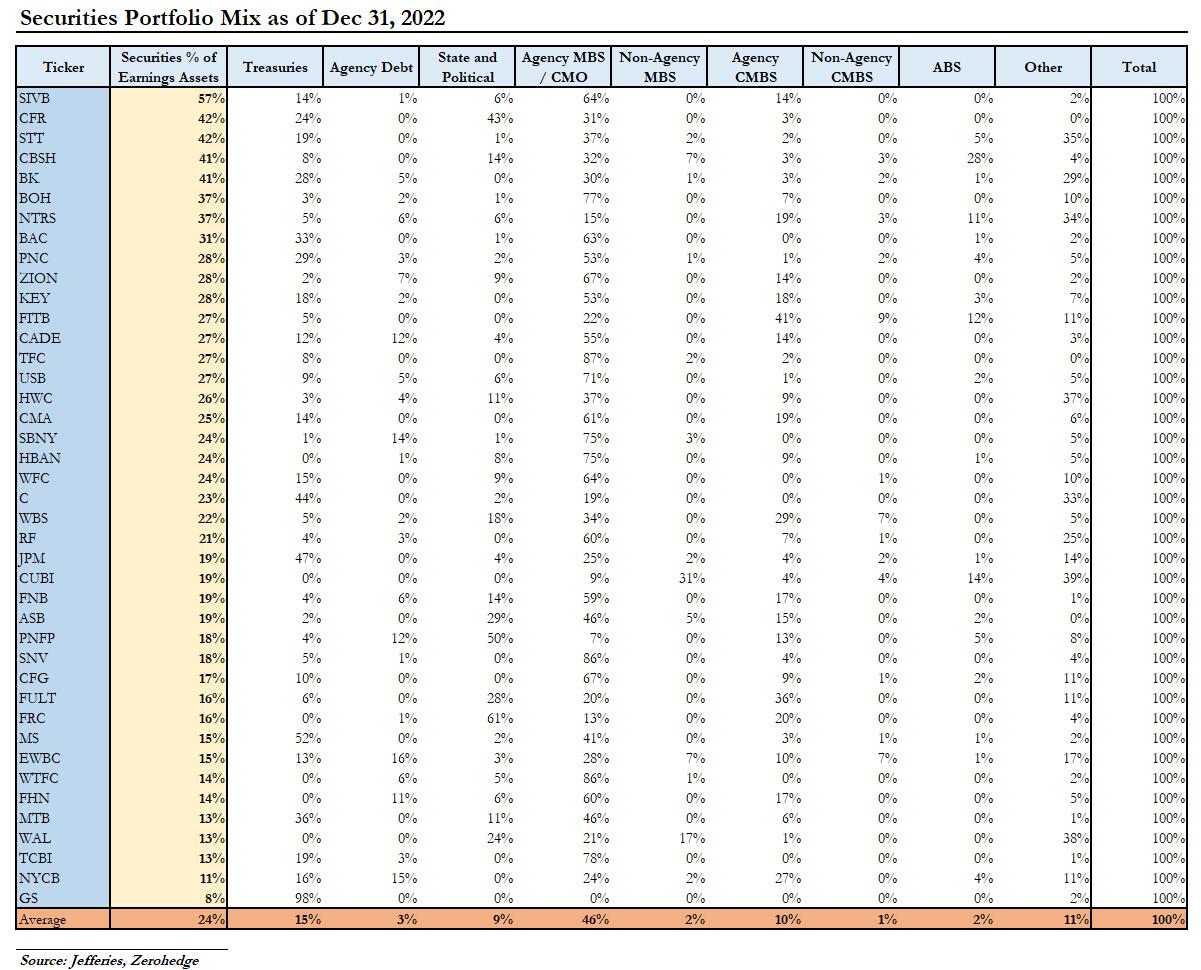

相反,科技公司不得不从银行取出资金来支付租金和工资。SVB的存款基数在2022年期间大幅下降。SVB没有将其资产捆绑在贷款,通常具有浮动汇率和较短期限上,而是持有债券,通常具有固定利率和较长期。固定利率证券占SVB资产的57%,而Fifth Third为27%,美国银行为31%。截至2022年底,SVB持有至到期债券的平均期限为6.2年。

“为了赎回客户的存款,SVB不得不亏本出售资产。由于客户担心SVB的稳定性,他们急于提取自己的存款,开始了银行挤兑。未实现的亏损如滚雪球般增加,完全抵消了支撑银行资产负债表的118亿美元有形普通股,这意味着SVB在技术上已经资不抵债。加州金融保护与创新部以流动性不足和资不抵债为由接管了SVB,并指定FDIC作为接管人。”

表格说明,SVB对证券的前所未有的依赖。

(来源:ZeroHedge)

由于SVB的资产敞口,该银行面临另一个潜在的灾难性有毒反馈循环:随着利率上升,银行资产的未实现损失金额,包括其可供出售和持有至到期账簿也大幅上涨。

SVB的未实现亏损总额约160亿美元,已经抹去了该银行的全部账面价值,也约为160亿美元。

但是,尽管该表证实,从其资产的角度来看,SIVB确实有点异常,但从负债或其融资情况来看银行时,就不能这么说了。在这里,关键是如果总负债总额为1955亿美元,存款为1730亿美元,在几个著名的风险投资图标告诉他们的投资组合公司撤资后,这个数字在周四的几个小时内减少420亿美元,导致3月9日营业结束时现金余额为负10亿美元,随着全面挤兑的出现将银行推向破产。

现在,SVB与其区域性小型银行同行完全不同的地方在于它对存款的依赖,这主要是由于美联储消耗量化紧缩(QT)的准备金。与此同时,摩根大通、美国银行和花旗等大型银行仍然充斥着大量美联储储备,几乎不需要存款来为自己提供资金。

ZeroHedge评论强调:“但是等等,人们可以反驳说,过去几天显然没有任何显着变化,因为上周观察到的所有趋势都清晰存在。不幸的是,事实并非如此,SVB宣布陷入流动性危机并正在出售其AfS国债账簿并争先恐后地筹集资金,作为一家银行它确实失败了。”

“在那一刻,没有人注意到的事情,即整个银行业未实现亏损的巨大漏洞突然在每个人的雷达屏幕上爆炸,直接的结果是闪电战银行挤兑在数小时内摧毁了硅谷银行。”

但是现在,正如阿克曼正确警告的那样,除非政府介入并在周一开市前以某种方式为这些资金提供支持,否则小银行的存款将面临损失,这意味着大多数银行都面临银行挤兑。

“坏消息是还有其他小型社区银行可能面临银行挤兑和资不抵债,这种风险是如果SVB的未投保存款人不整整并不得不削减他们的存款,则要高得多。我们预计,美联储会坚持要求任何购买SVB的银行使所有债权人完整。否则,企业将认识到他们未投保的存款可能会消失一夜之间,他们将从较小的社区银行提取资金,并将其投入较大的机构。”

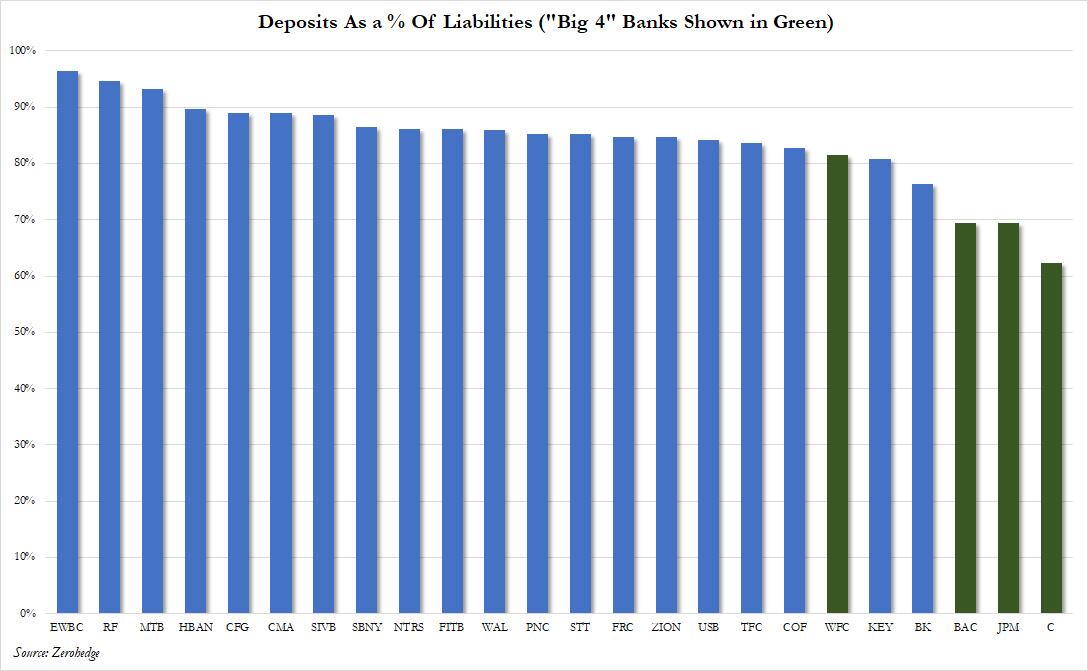

那么哪些银行的风险敞口最大?

从KBW银行指数中的银行开始,按存款占负债的百分比细分,或者哪些银行对外部存款的敞口最高,因此存款人外逃的风险最大。

(来源:ZeroHedge)

清楚地表明,与所有其他美国银行相比,美国“四大”银行摩根大通、美国银行、花旗,以及在较小程度上的富国银行,他们的存款风险敞口要小得多,这在一定程度上是由于他们的资金多元化,而在很大程度上得益于他们持有的大量遗留超额准备金。

新出现的情况是,虽然大型银行在很大程度上不受银行挤兑的影响,除非发生全面的金融崩溃,这将迫使美联储做出比2020年3月更强有力的反应,但小型银行和区域性银行仍难逃其害。

为了隔离那些处于危险中的银行,查看KRE区域银行业ETF的成分,并剔除那些小于200亿美元的成分,在其中进行了类似的分析,询问各种小银行多大程度上面临存款外逃?

ZeroHedge指出:“我们通过根据银行的总存款/负债风险对银行进行分类来做到这一点,这是结果。再次请注意,SVB在这里几乎不是异常值,但正如我们过去几天的事件所表明的那样,一旦出现银行挤兑,它可以在短短几个小时内清算一家银行。”

“最后,由于银行挤兑是一个绝对而非相对的事件,每一美元都很重要,我们重新运行分析以显示哪些银行的流出空间最小,根据总负债减去总存款对银行进行排名。SVB再次进入相对安全的象限。也就是说,直到周四的银行挤兑在数小时内耗尽420亿美元并迫使银行破产。”

小银行突然面临生存风险,这不仅仅是因为资产负债表的资产方面,利率急剧上升导致大量未实现损失,而且暴露于诸如商业地产/办公楼在未来几年肯定会带来很多痛苦,但主要是由于负债,正如阿克曼和克罗尔都证明的那样,SVB倒闭后“传染性”银行挤兑的风险现在已经不小了。

虽然这是标准的反应,但不幸的是,它并没有那么简单,问题是银行挤兑会摧毁美国各地的小型区域性银行,这些银行不是由大公司控制的,而是被勤劳的美国公民控制的,它只会让大银行做大做强。换句话说,细微差别在于,虽然2008年的救助计划针对的是所有人,但2023年的救助计划将只针对小型和地区性银行。

“这也是为什么摩根大通在知道它有效地助长了银行挤兑的情况下,积极寻求挖走SVB储户的原因。美国银行系统正处于集中在少数具有政治联系、太大而不能倒闭的银行风口浪尖上。”

理论上,全球金融危机后出台的监管应该可以防止银行挤兑。《巴塞尔协议III》本应限制银行借短贷做多。但当美联储在2020年10月实施巴塞尔协议III时,它仅适用于大型国际活跃银行。大多数司法管辖区将巴塞尔协议III应用于其整个银行系统,但美国拥有强大的社区银行游说团体。因此,只有大型国际美国银行受流动性覆盖率和净稳定融资率的约束。

“好消息是,SVB式的破产不太可能扩展到必须遵守《巴塞尔协议III》规则的大型银行,坏消息是还有其他小型社区银行可能面临银行挤兑和破产。”

这也是阿克曼所说的:“我认为,现在不太可能出现任何买家来收购倒闭的银行。政府的做法保证更多的风险将以牺牲其他银行为代价集中在SIBs,这本身就产生了更多的系统性风险。”

展望后市,“如果到周一美国市场开盘时,SVB没有为未投保的储户提供足够的支持,无论是通过政府救助还是银行收购或两者的某种组合,几乎可以肯定的是,小银行尤其是那些过度依赖存款融资的银行,将遭受某种形式的银行挤兑,因为储户会从银行提取资金并将其存放在床垫下,或购买非法定替代品如贵金属、加密货币等。”

“到那时,银行危机只会变得更糟,并且会加速和升级,直到大银行自己被拖入。到那时,美联储和美国政府别无选择,只能进行干预。”