FX168财经报社(香港)讯 在美联储(FED)准备将利率由目前的极低水平调高之际,投资者应该“系好安全带”,因为市场动荡可能比想象得更大。

太平洋投资管理公司(PIMCO)投资组合经理Erin Browne说道:“我肯定地认为,我们在2022年将经历比去年更大的波动,甚至比过去十年的波动还要大。我们从2021年开始看到波动率逐渐上升,我认为到2022年波动率将进一步上升。”

从历史上看,在美联储加息周期中,股市的表现好坏参半。

根据高盛(Goldman Sachs)美国首席证券策略师David Kostin研究,过去的加息周期经验表明,标普500指数在首次加息后的3个月,平均跌幅达到6%,但之后6个月,却转为平均上涨5%。

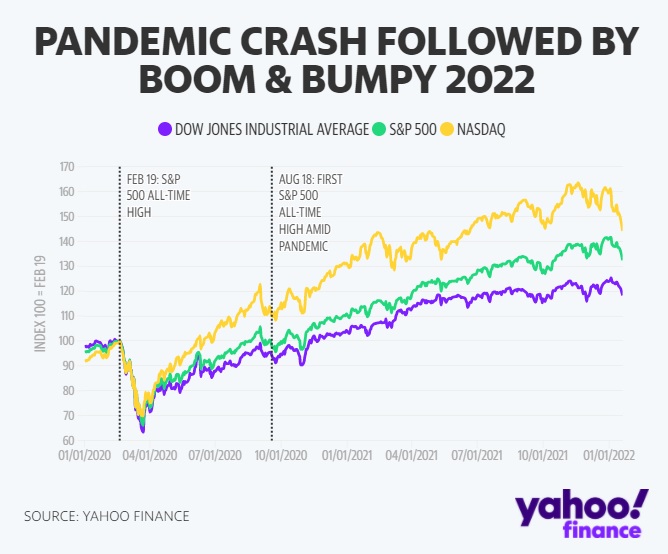

(截图来源:雅虎财经)

Browne说,当来到市场的重大转变点时,像是美联储开始升息,这通常意味着市场将出现更大的调整,“我认为,在这一过程中,我们将面临更大的修正”。

Browne看好半导体,因为该行业由于疫情导致的芯片短缺而继续在财务上蓬勃发展。

按照Browne的观点,市场已经开始表现反常——尤其是在估值较高的行业(如科技股)。

纳指周二收盘下跌 2.6%,周三触及修正区域——较近期高点下跌10%。

美股周四高开低走,道指抹去400点涨幅,标普500指数自去年10月以来首次收在4500点之下。市场继续评估美债收益率迅速上涨与美联储的加息前景。

道指下跌313.26点,跌幅为0.89%,报34715.39点;纳指下跌186.23点,跌幅为1.30%,报14154.02点;标普500指数跌50.03点,跌幅为1.10%,报4482.73点。

据雅虎财经的数据显示,FAANG的五个组成部分(Facebook/Meta、苹果、亚马逊、Netflix和谷歌)今年迄今已经下跌4%以上。

Browne表示,股市的动荡通常是短期的,而价值股在首次加息后的6个月平均上涨 5%、远优于成长股的1%。

另一项历史数据显示,纳指自1971年推出以来,在周三之前总计出现65次修正,当中的24次(37%)最终转为熊市,跌幅超过20%。

2007至2020年,纳指总计出现过19次修正,当中的16次在一年后报酬率为正数、涨幅介于15.2%至59.5%之间。

【广告】微信扫码,领体验账户赢真金白银!

手机用户请截屏保存二维码,用微信扫一扫调取图片识别。