FX168财经报社(北美)讯 固定收益市场将恐惧打入股票交易员心中的完美记录正处于危险之中。

在两年期和10年期美国国债利率连续第六周上涨,现金收益等于或高于标准普尔500指数的收益率之际,股市投资者却几乎表现出不屑一顾的态度。基准的美国股票指数刚刚公布了一个月来的最大涨幅,周五(3月3日)纳斯达克100指数的涨幅达到了自2月初以来的最高水平。

在整个美国国债市场收益率一度升至4%以上的一周内,风险资产为何突然变得平静,这是一个华尔街难以轻易回答的谜。图表可能是原因之一:标准普尔500指数在周三跌破200日平均线后大幅反弹。Independent Advisor Alliance LLC的Chris Zaccarelli说,另一个原因可能是投资者将收益率上升解读为强劲经济数据可能持续的信号。

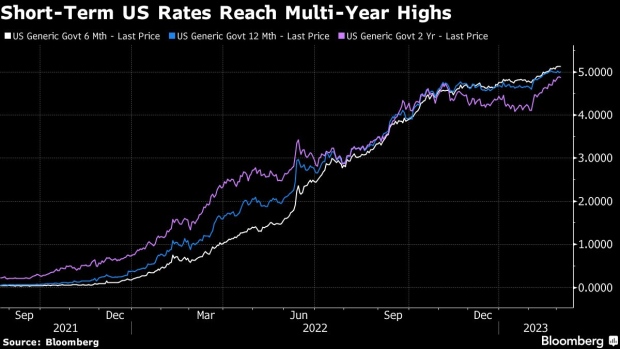

(图源:彭博社)

Zaccarelli说:“看到股市呼啸而过,这很有趣。”“股票投资者可能认为收益率下降是我们将出现衰退的信号,他们将收益率上升视作警报解除信号。”

股市对灾难的漠不关心在本周结束时表现得尤为明显。周五标准普尔500指数上涨1.6%,将芝加哥期权交易所波动率指数(VIX)推低至19以下,测试年初股市飙升时触及的低点。一篮子被做空最多的股票上涨了3.2%,这是连续第5次上涨,而一个衡量不盈利的科技公司的指标上涨了近6%。

这种情况发生的同时,随着无风险收益率达到多年来的高点,资金正从以股票为主的ETF流入固定收益基金。由于收益率突破5%,短期国库券正吸引着投资者,其回报率超过了从标准普尔500指数成分股到传统的60/40股票和债券组合所产生的收益。

然而,尽管这种交易被吹捧为无风险,但它也带来了机会成本。在某些基金经理看来,在标普500指数的熊市中抓住5%的收益率是一个不确定的主张。

PGIM固定收益公司首席投资策略师Robert Tipp表示:“短期利率不会永远保持在这样的水平——最终可能会更低。”“从长期来看,我们看到长期资产的表现优于现金。我们有充分的理由相信,情况将会如此。”

在过去的一年里,SPDR彭博1-3个月国债交易所交易基金(代码BIL)的回报率约为2%,而SPDR标准普尔500 ETF信托(SPY)下降了6.3%。然而,在过去十年中,BIL持平,而SPY在史诗般的牛市中飙升了165%。

SoFi投资策略主管Liz Young表示:“这比我们过去习惯的‘机会成本’要低得多,因为这是一个你可以一边等待一边获得报酬的地方,但它不像股票那样具有长期价格潜力。”“因此,对于投资期限超过五年的人来说,你仍然需要在投资组合中加入股票,以获得复利回报。”

收益率可能正在见顶的观点也让投资者在投资债券时保持谨慎。尽管近几周人们越来越多地押注美联储最终将需要加息超过5%以遏制通胀,从而推高美国国债收益率,但交易员们预计美联储将在9月前结束加息。

Tipp回想起上世纪70年代,当时通胀对股票和债券都是威胁。随着经济增长放缓,收益率趋于平稳,然后下降,股市上涨——尽管经济仍然疲软。

他说:“这种周期性很有可能会在市场中蔓延,那些锁定短期市场、退出长期市场并进入短期市场的人将遭受损失。”“他们的长期回报不会那么高,因为现金利率可能会下降。”

分析师表示,现金类头寸的避险吸引力,加上可靠的回报,意味着投资者有了一个有吸引力的地方,可以等待美联储政策路径引发的任何动荡过去。

GuideStone Capital Management总裁兼首席投资官David Spika表示:“我确实认为,我们需要利用收益率曲线短端较高的收益率,等待这种持续的波动结束。”“然后在某个时候,我们会触底,那将是重新冒险的好时机,把钱从现金中拿出来,重新投入股市,你将从中受益。”

6个月期美国国债目前的收益率约为5.1%,为2007年以来的最高水平,而标准普尔500指数的收益率约为5.3%,为股市自2001年以来最微弱的优势。

Wilshire首席投资长Josh Emanuel说,尽管债券目前的收益率相对于股票看起来很有吸引力,但投资者在配置现金时所面临的风险是未来收益率的不确定性。Wilshire管理着约900亿美元的资产。

他说:“所以,现金今天可能会给你4.5-5%的回报,但一年后可能就不是这样了,两年后也可能不是这样了。”“配置现金的挑战在于,虽然你不承担任何期限风险,也不承担任何信用风险,但你所承担的风险是机会成本或不确定性风险,这些风险与现金未来将支付给你的收益有关,而这种收益与你可以通过在收益率曲线上进一步移动而锁定的长期收益有关。”