FX168财经报社(北美)讯 美联储政策制定者在上次会议纪要中提醒了市场,称风险资产的上涨令人担忧,助长了“毫无根据的金融环境宽松”,阻碍了他们为冷却通胀所做的努力。

然而,这一提醒看来并未奏效。在那之后的八天里,他们见证了标普500指数的反弹创造了超过1万亿美元的财富。本周上涨速度加快,五个交易日中有四个交易日上涨,今年以来累计涨幅超过4%。

(图源:彭博社)

有关不断上涨的股市和债市对通胀影响的争论,已经从书呆子式的痴迷,变成了美联储面临的一个更大问题——尽管越来越多的证据表明,美国经济其他领域的价格压力已经见顶。消费者成本指数在加息425个基点后有所降温,而彭博的一项指标显示,金融状况(衡量资产类别压力的指标)比美联储去年3月加息前的水平更宽松。

考虑到市场是货币政策影响实体经济的机制的一部分,这对试图抑制经济增长的央行官员来说可能是个问题。这种焦虑在上周的美联储会议纪要中有所体现,政策制定者在会议纪要中表示,金融环境的放松可能会阻碍他们的努力,尤其是如果这种放松是由“公众对委员会反应功能的误解”所推动的。

这是美联储对那些押注于现代历史上最激进的紧缩政策将过早结束的交易员的回应。

阿波罗全球管理公司(Apollo Global Management)首席经济学家Torsten Slok在一份报告中写道:“美联储担心,宽松的金融环境将进一步推迟让通胀回落至2%。”这“让美联储别无选择,只能继续采取强硬立场,而这种持续的强硬态度限制了股市和信贷市场在未来几个月的反弹幅度。”

尽管美联储成员几乎一直在反对暂停加息,但对美联储即将暂停加息的乐观情绪在过去几个月推动了股市和债市的双重反弹,放松了金融环境,并有可能引发一个让美联储保持鹰派立场的反馈循环。

周四公布的数据显示,在截至去年12月的12个月里,美国消费者价格指数(CPI)上涨了6.5%,为一年来的最低涨幅。周四股市上涨,两年期美国国债收益率下跌,因为市场一致认为美联储将在下月的会议上加息25个基点,并可能在3月份完全不加息。

本周的上涨为标普500指数自去年10月中旬低点以来的涨势增添了动力。债券价格也在攀升,10年期美国国债收益率从15年高点回落,信贷息差收紧,而美元也从高点回落。彭博社的数据显示,所有这些都使过去三个月的金融状况从十年来最严格的水平有所放松。

蒙特利尔银行资本市场(BMO Capital Markets)利率策略师Ian Lyngen表示,除了一系列市场波动之外,金融状况是货币政策对现实世界影响的“最可观察的转换”。融资成本上升会影响企业决策和杠杆水平,而资产价格上涨意味着财富效应可能导致消费者增加支出,从而加剧通胀压力。

Lyngen在该公司的Macro Horizons播客上表示:“我们最大的担忧(我们怀疑美联储也有同样的担忧)是,随着股价企稳并小幅走高,我们将看到已实现波动率下降,这随后将缓解金融状况。”“在美联储宣称的目标是收紧金融环境并在较长一段时间内保持收紧的环境下,更宽松的金融环境将使鲍威尔的工作复杂化,说得委婉点。”

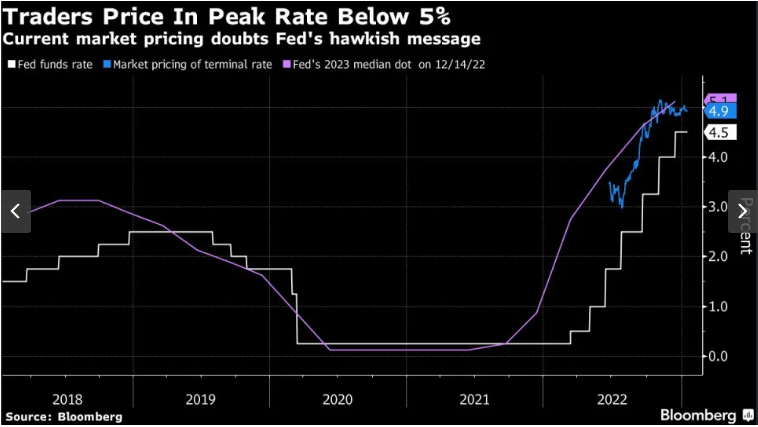

交易员们似乎对这种可能性不屑一顾。掉期市场显示,投资者预计美联储的利率将在4.9%左右达到峰值,而美联储自己的预测是在5%以上。尽管政策制定者表示,他们计划在2023年底前将利率维持在这一水平,但市场已经消化了今年下半年降息约50个基点的预期。

(图源:彭博社)

对于道明证券(TD Securities)全球利率策略主管Priya Misra来说,围绕金融环境宽松的讨论遗漏了美联储12月会议纪要中一个重要的词——“不合理的(unwarranted)”。她说,如果投资者预期美联储将更加鸽派,导致风险资产上涨,从而导致市场环境松动,这对政策制定者来说是个问题。但如果风险偏好上升是因为关键风险正在消散,这并不一定不利于他们的目标。

Misra表示:“金融环境必须收紧,加息才能在经济中发挥作用,使经济放缓。”“但如果金融状况有所缓解,是因为一些尾部风险已经下降——中国的动态清零或通胀加速,其迫使美联储继续加息——那么美联储可能不会对此有意见。”